Момент Минского. Почему крах неизбежен.

Статья перевод с сайта realinvestmentadvice.com

В 2007 году я был на конференции, где Пол Маккалли, который в то время работал в PIMCO, обсуждал идею “Момента Мински”. В то время эта идея осталась “глухой к ушам”, поскольку рынки стремительно росли на фоне бума недвижимости. Однако прошло не так уж много времени, прежде чем “Финансовый кризис » 2008 года выдвинул тезис о “Моменте Минского” на первый план.

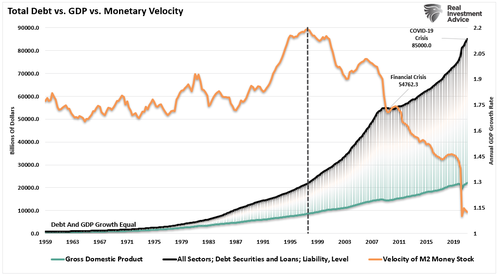

Экономист Хайман Мински утверждал, что экономический цикл в большей степени обусловлен скачками в банковской системе и предложением кредитов. Это отличается от традиционно более критичных отношений между компаниями и работниками на рынке труда. После Финансового кризиса рост задолженности во всех секторах экономики является беспрецедентным.

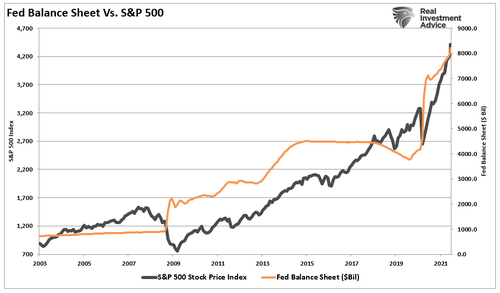

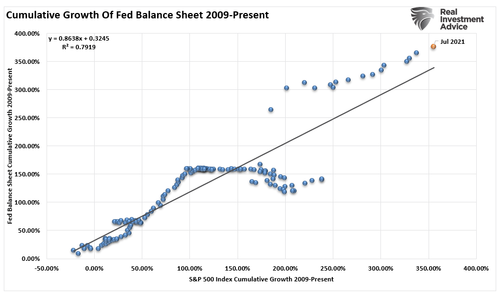

Важно отметить, что большая часть казначейского долга монетизируется и используется ФРС для того, чтобы, теоретически, создать “экономическую стабильность”. Учитывая высокую корреляцию между финансовыми рынками и интервенциями Федеральной резервной системы, теория Мински заслуживает доверия.

Эти интервенции, прямые или «психологические», поддерживают спекулятивные эксцессы на рынках в настоящее время.

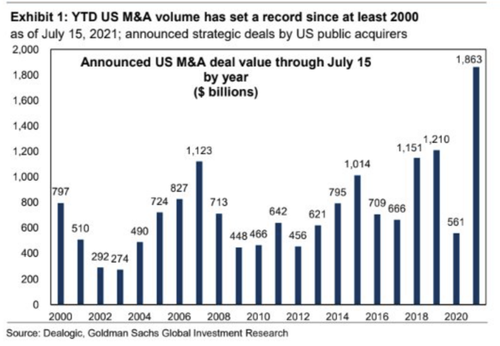

Бычьи спекуляции очевидны. Мински специально отметил, что в периоды бычьих спекуляций, если они длятся достаточно долго, излишества порожденные безрассудной спекулятивной деятельностью, в конечном итоге приведут к кризису.

В настоящее время мы видим явные доказательства “бычьих спекуляций” со стороны:

- Благодаря торговле без комиссии и мобильным приложениям розничная торговля резко возросла.

- Всплеск числа IPO

- Инвесторы платят рекордные суммы и цены за убыточные компании

- Спекуляции опционными контрактами показали рекордный рост

- Маржинальный долг на новых максимумах и почти рекордном ежегодном росте.

- Широко распространенное убеждение “на этот раз все по-другому”.

- Записи деятельности по слияниям и поглощениям

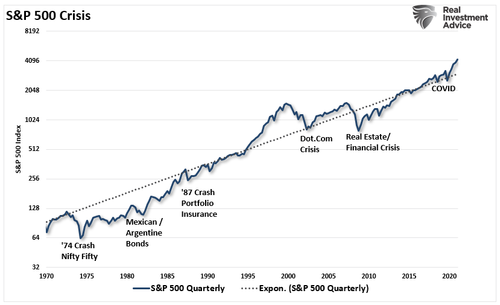

Но, опять же, эти проблемы не новы. В той или иной форме все они присутствовали на каждом выдающемся пике рынка в истории. Примечательно, что то, что способствует этим периодам изобилия на рынках, — это “стабильность”. Другими словами, на рынках бывают периоды исключительно низкой волатильности, которые порождают чрезмерную уверенность и спекулятивные аппетиты. Однако эти периоды исключительно низкой волатильности также являются проблемой.

Нестабильность Стабильности

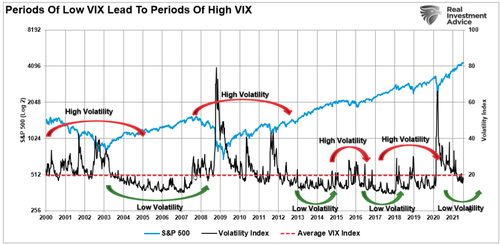

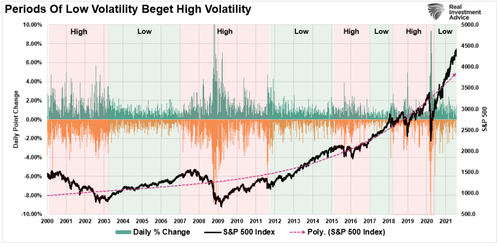

Хайман Мински утверждал, что финансовым рынкам присуща нестабильность. Как уже отмечалось, аномально длинный бычий цикл стимулирует асимметричный рост рыночных спекуляций. Эта спекуляция в конечном итоге приводит к нестабильности и краху рынка. Мы можем визуализировать эти периоды “нестабильности”, изучив индекс волатильности по сравнению с индексом S&P 500. Обратите внимание, что длительные периоды “стабильности” с регулярностью приводят к периодам “нестабильности”.

Учитывая, что индекс волатильности является функцией рынка опционов, мы также можем просмотреть эти чередующиеся периоды “стабильности/нестабильности”, посмотрев на ежедневные изменения цен самого индекса.

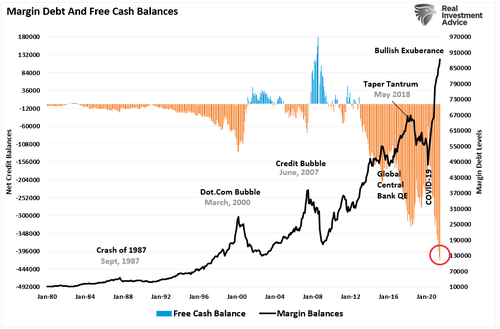

“Момент Мински” — это разворот кредитного плеча после длительных бычьих спекуляций. Увеличение кредитного плеча является прямым результатом самоуспокоенности, возникающей из-за режимов рынка с низкой волатильностью.

Один из способов взглянуть на “кредитное плечо”, как оно относится к финансовым рынкам — это “маржинальный долг”, и, в частности, уровень “свободных денежных средств”, которые должны использовать инвесторы. Так, например, в периоды “высоких спекуляций” инвесторы, скорее всего, будут вынуждены (занимать деньги) инвестировать, что оставляет их с “отрицательным” остатком наличности.

Критически важно, что, хотя “маржинальный долг” обеспечивает топливо для поддержки бычьих спекуляций, он также является катализатором “кризиса”, когда он возникает.

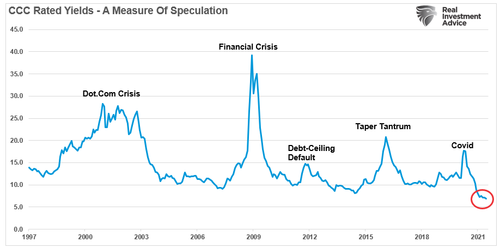

Зависимость От ФРС

Зависимость от поддержания “стабильности” является наиболее серьезной проблемой, с которой сталкивается ФРС. В настоящее время ФРС создала “моральный риск” на рынках, побуждая инвесторов верить, что у них есть “страховой полис” от убытков. Поэтому инвесторы готовы брать на себя все больший уровень финансового риска. Этот уровень спекулятивного риска проявляется в текущей доходности облигаций с рейтингом CCC. Это корпоративные облигации, которые всего на одну ступень выше “дефолта” и должны приносить очень высокую доходность, чтобы компенсировать этот риск дефолта.

Как уже отмечалось, в условиях, когда вся финансовая экосистема находится в более тяжелом положении, чем когда-либо, “нестабильность стабильности” в настоящее время является наиболее значительным риском.

Парадокс

“Парадокс стабильности/нестабильности” предполагает, что все игроки рациональны. Следовательно, такая рациональность подразумевает предотвращение разрушения. Другими словами, все игроки будут действовать рационально, и никто не нажмет “большую красную кнопку». ФРС сильно зависит от этого предположения, поскольку оно предоставляет “пространство”, необходимое после более чем 12-летней самой беспрецедентной программы денежно-кредитной политики в истории США, чтобы попытаться справиться с рисками, которые накопились в системе.

ФРС зависит от “всех, кто действует рационально». К сожалению, этого никогда не было. На протяжении всей истории, как отмечалось выше, действия ФРС неоднократно приводили к неблагоприятным результатам, несмотря на самые лучшие намерения.

- В начале 70-х годов это были акции “Nifty Fifty” ,

- Затем мексиканские и аргентинские облигации через несколько лет после этого

- “Страхование портфеля” было “делом” в середине 80-х годов

- Dot.com было отличной инвестицией в 1999 году

- Недвижимость переживала цикл бума/спада примерно каждые два десятилетия, но 2006 год был сумасшедшим

- Сегодня это ETF и “Пассивное инвестирование», а также кредит с леверидж.

Еще одним показателем “изобилия” является отклонение от долгосрочных скользящих средних. Как показано, рынок демонстрирует крайнее отклонение от 4-летней скользящей средней, а 12-месячный индекс относительной силы (RSI) находится на очень перекупленной территории.

Проблема с “месячными графиками” в том, что они медленно созревают. Нынешний период изобилия может продлиться еще 12-18 месяцев, а возможно, и дольше. Длительный период “стабильности” приведет к тому, что инвесторы “отклонят” предупреждение как “неправильное”, учитывая, что оно не сразу привело к коррекции.

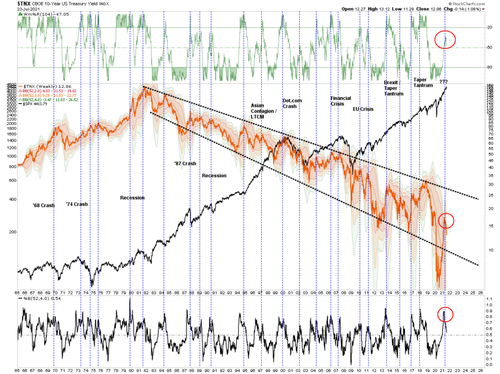

Доходности также делают предупреждение

Риск для всего этого рынка остается событием, связанным с кредитом.

Концентрация риска всегда кажется рациональной в начале, и первоначальные успехи тенденций, которые она создает, могут быть самоподкрепляющими. То есть до тех пор, пока внезапно и часто без предупреждения все не станет “грушевидным”. Мы писали в начале 2020 года, как раз перед кризисом Covid, что доходность приблизится к нулю.

“В то время как доходность, достигающая нуля, безусловно, звучит неправдоподобно в данный момент, просто помните, что все доходности в глобальном масштабе относительны. Если глобальные суверенные ставки равны нулю или меньше, это только функция времени, пока США не последуют этому примеру. Это особенно актуально, если в какой-то момент возникает кризис ликвидности. Стоит отметить, что всякий раз, когда ранее позиционирование евродоллара становилось таким расширенным, рынки акций снижались вместе с доходностью. Учитывая чрезвычайно быстрый рост позиционирования евродоллара, это, безусловно, говорит о том, что”что-то сломалось в системе». Вскоре после этого доходность приблизилась к нулю в разгар экономического спада.

При повышенном риске ФРС продолжает предоставлять ликвидность в размере 120 миллиардов долларов в месяц. Единственная цель, конечно, состоит в том, чтобы поддерживать “стабильность”. Важно отметить, что при инфляции, превышающей 5%, и ожидаемом экономическом росте, превышающем 4%, процентные ставки должны быть на соответствующем уровне. Однако процентные ставки предупреждают о том, что “что-то не совсем правильно” в финансовой системе. Ранее, когда ставки поднимались с минимумов и достигали пика, это предшествовало периодам “нестабильности рынка».

На этот раз все будет по-другому. Может быть. Но история говорит о том, что этого не будет.

Вывод

В чрезвычайно длительных циклах бычьего рынка инвесторы становятся “намеренно слепыми” к лежащим в их основе неотъемлемым рискам. Или, скорее, это “высокомерие” инвесторов в том, что они теперь “умнее рынка». Тем не менее, список проблем остается, несмотря на то, что инвесторы и основные средства массовой информации полностью игнорируют их. Растущая экономическая неопределенность в США и за рубежом: пик автомобилей, пик жилья, пик ВВП.

- Завышенные оценки, которые превышают ожидания роста прибыли.

- Неспособность фискальной политики » просочиться’.

- Геополитические риски

- Сглаживание кривых доходности на фоне стремительного экономического роста.

- Рекордные уровни частного и государственного долга.

- Исключительно низкая доходность мусорных облигаций

На данный момент все это не имеет значения, поскольку у ФРС, похоже, все под контролем. Чем больше рынок растет, тем сильнее укрепляется убеждение “на этот раз все по-другому”. Да, наши инвестиционные портфели пока остаются инвестированными в долгосрочной перспективе. (Хотя мы по-прежнему несем несколько более высокие уровни наличности и хеджирования.) Однако это изменится, и быстро, при первых признаках “нестабильности стабильности”. Когда наступит следующий “Момент Минского”? Мы не знаем. Что мы знаем точно, так это то, что к тому времени, когда ФРС поймет, что они сделали, как всегда, будет слишком поздно.