Великий американский пузырь: конец не за горами.

С самого начала финансового кризиса рост фондового рынка США воспринимался скептически: он противоречил здравому смыслу, и всегда находились эксперты, предсказывающие крах. Но рост продолжается до сих пор, при этом он побил уже все мыслимые и немыслимые рекорды. Когда же пузырь лопнет?

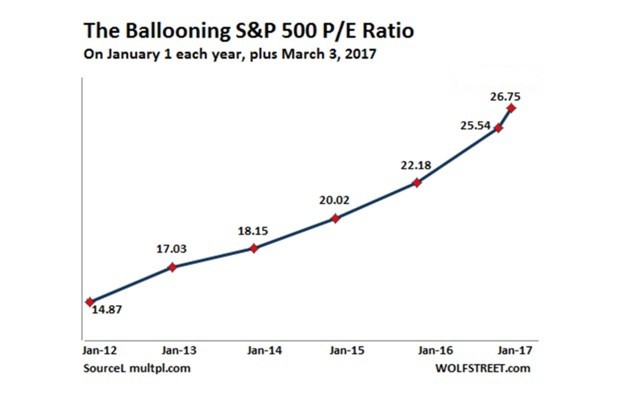

Ответ на этот вопрос беспокоит многих. С каждым днем становится все меньше экспертов, которые публично прогнозируют обвал. Это и неудивительно, ведь за прошедшие годы многие из них уже подпортили такими предсказаниями свою репутацию.Мы видим непрерывный рост показателя P/E (цена к прогнозируемой прибыли), причем, что немаловажно, эта тенденция наблюдается по всему рынку, а не у отдельных акций. Иными словами, прибыль компаний не растет, но стоимость акций при этом продолжает ползти вверх.

Конечно, рост этот во многом искусственный, но сути дела это не меняет. Главное, что из-за стагнации прибылей и роста акций растет коэффициент P/E. Сейчас для индекса S&P 500 он составляет уже 26,7 пункта.

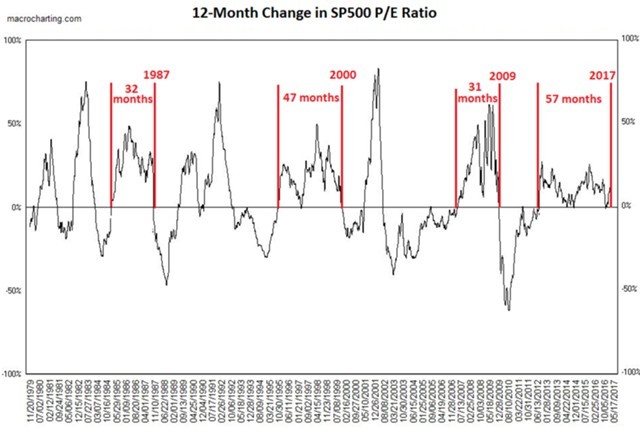

Только представьте, еще в начале 2012 г. этот показатель был на уровне 14,9 пункта, то есть он практически удвоился. Но это еще не все, есть и другой тревожный момент: рост этот продолжается уже слишком долго — дольше, чем во всех предыдущих кризисах. На графике, который мы приведем ниже, будет показано процентное увеличение и уменьшение коэффициентов P/E начиная с 1979 г., а также отмечены периоды непрерывного увеличения или уменьшения.

Мы видим, что каждый раз подобные вещи заканчивались крахом фондового рынка, но опять же в этот раз нельзя не упомянуть тот факт, что до настоящего времени еще никогда не было такой работы центробанков, которые долгие годы печатали деньги в огромных масштабах. Если раньше рынки достигали своих пиков за счет маниакальной скупки инвесторами, то сейчас этого нет, сейчас идет целенаправленное повышение стоимости фондовых активов, причем почти нет сомнений, что для этого используются различные манипуляции с ценами.

Когда же он лопнет? Возможно, придется еще подождать.

Оригинал: http://www.vestifinance.ru/articles/82184