Настроение на Уолл-Стрит апокалиптическое, но никто не хочет продавать: вот почему

Статья перевод с сайта zerohedge.com . Данная публикация является обзором последнего опроса Bofa среди управляющих активами , который раскрывает некоторые важные моменты в их поведении. После недавней публикации по фондовому рынку США возник вопрос : как рынок может падать на пессимистичных настроениях ? Именно о таком мрачном сентименте сейчас говорят экономисты , эксперты , выходит множество публикаций о стагфляции и рецессии , и на этот раз с ними можно согласиться. Однако , на таких настроениях обычно начинается рост , а не падение , неужели «система» сломалась ? Нет , она стала более сложной , и тут снова проявляется разница между реальным и виртуальным секторами экономики. Да , действительно инвесторы ждут рецессии , падение прибылей и т.д. в реальном секторе , но в тоже время не спешат выходить из акций (или занимать короткую позицию) и полностью избавляться от риска , почему — ответ простой и сложный одновременно ( дан в самой статье).

Растущее число респондентов говорят, что инфляция скоро превратится в дефляцию и на самом деле не вызывает беспокойства, это означает, что только вопрос времени, когда ФРС вмешается с дальнейшим смягчением.

Естественно идет разговор о среднесрочной перспективе , а пока ужесточение продолжится , но инвесторы уже сейчас хотят «быть впереди» предстоящих изменений. Поэтому в виртуальном секторе сейчас нет никакой особой паники , даже наоборот . Главный вопрос : на каких уровнях все сорвется и они бросятся продавать по любым ценам и тогда мы увидим падение как минимум не слабее 2020-го года. Важным сигналом будет разворот рынка американского долга , возможно он уже начался.

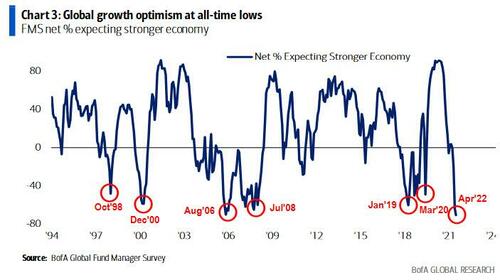

Спустя месяц после того, как мартовский опрос управляющих фондами был откровенно «апокалиптическим», когда большинство наблюдало медвежий рынок и стагфляцию, а оптимизм упал до уровня прямо как перед Lehman, сегодня Bank of America опубликовал последний апрельский отчет FMS, в котором мрачный главный инвестиционный стратег Майкл Хартнетт (который совсем недавно предупредил о неизбежном «шоке от рецессии») обнаружил, что его мнение разделяет все большее число профессионалов с Уолл-стрит, поскольку опрос, в котором приняли участие 329 участников дискуссии, управляющих 929 миллиардами долларов в AUM, выявленные ожидания глобального роста упали еще больше по сравнению с прошлым месяцем и упали до новых рекордных минимумов (чистые -71%)…

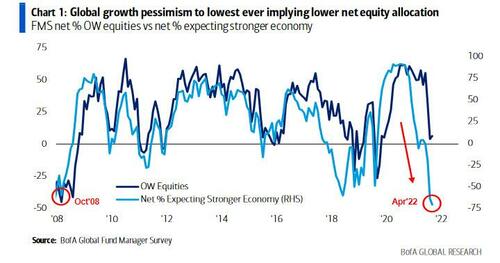

… даже несмотря на то, что чистая позиция в акциях остается упорно высокой (ожидайте, что в ближайшие недели это число снизится), как показано расхождением на графике ниже…

… и, как отмечает BofA, «Разрыв между глобальным ростом и распределением акционерного капитала остается ошеломляющим. Инвесторы даже стали немного более оптимистичными в отношении акций . Несмотря на то, что акции все еще находятся на низком уровне, они далеки от “кризисных” уровней «закрой глаза и покупай». Напомним, что мы впервые отметили это «редкое отключение» в сентябре прошлого года, и с тех пор ситуация только ухудшилась.

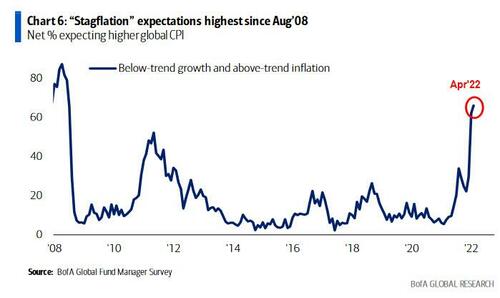

Между тем, усугубляя мрачные настроения (если не позиционирование риска), ожидания стагфляции взлетели до самого высокого уровня с августа 2008 года.

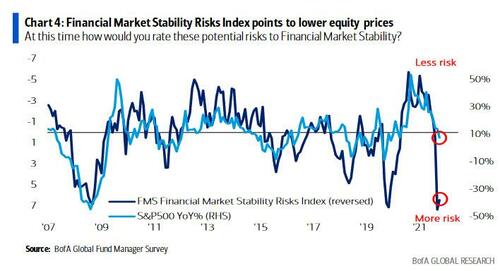

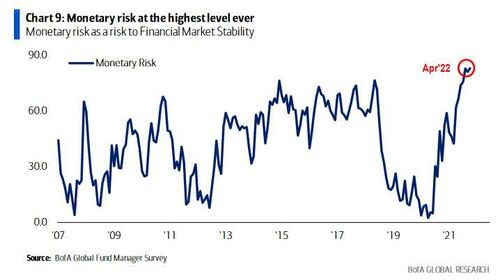

Это не единственный парадокс: инвесторы / респонденты FMS по-прежнему упрямо настроены оптимистично в отношении акций, даже несмотря на то, что они признают, что риски стабильности финансового рынка сопоставимы с шоком от COVID и GFC. Здесь также BofA предупреждает, что «высокий предполагаемый риск для стабильности финансового рынка указывает на дальнейшее снижение цен на акции». Конечно это никого не волнует.

Но подождите, это еще не все: ожидания прибыли не только самые низкие со времен Covid (когда мировая экономика остановилась, а доходы корпораций упали), но и другие предыдущие примеры таких низких уровней включают крах LTCM, лопнувший пузырь доткомов и банкротство Lehman…

.. но, по данным ФМС, денежный риск сейчас находится на самом высоком уровне за всю историю!

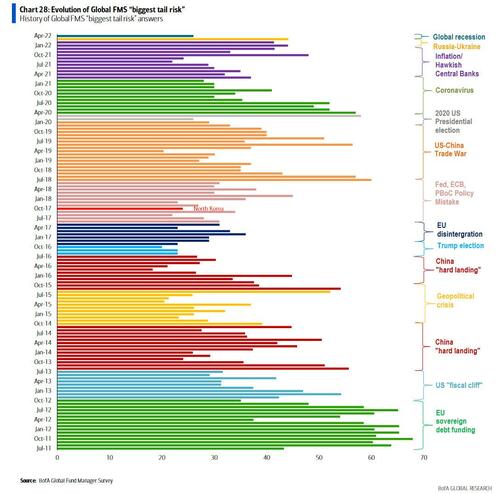

Хотя в полной заметке есть еще кое-что, общий рефрен прост: рецессия (и стагфляция) сейчас являются консенсусом, вопрос только когда. Конечно же, «Глобальная рецессия» — впервые за это десятилетие теперь рассматривается как «самый большой риск» (как показано ниже, основными проблемами инвесторов с 2011 года были долг еврозоны и потенциальный крах; экономический рост в Китае; популизм, количественное ужесточение и торговые войны, глобальный коронавирус; теперь инфляция/ истерика по облигациям и повышение ставок центрального банка.)

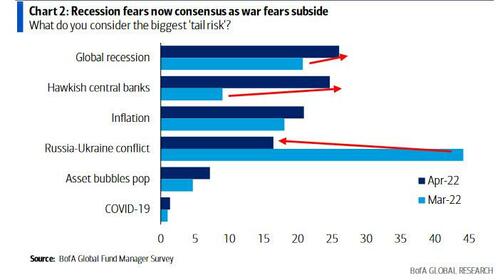

Кстати, за глобальной рецессией в качестве главного риска по мнению 26% инвесторов FMS; риск №2 — это ястребиные центральные банки, № 3 — инфляция, а № 4 — российско-украинский конфликт.

Итак, как можно понять это, казалось бы, противоречивое мнение, когда большинство на Уолл-стрит сейчас ожидают рецессии, но они отказываются торговать соответствующим образом и твердо остаются в лагере риска?

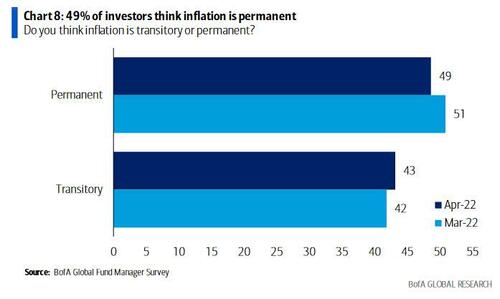

Для ответа мы должны взглянуть на преобладающие мнения об инфляции, и где, несмотря на сегодняшнюю публикацию индекса потребительских цен в 8,5%, самую высокую за последние 40 лет, только 49% респондентов считают, что инфляция является постоянной (по сравнению с 51% месяц назад), в то время как огромные 43% считают, что она временная (из конечно, всего несколько месяцев назад практически все говорили, что инфляция носит временный характер)

Также можно увидеть сдвиг в настроениях в отношении ИПЦ на возможно самом важном графике во всей FMS, который показывает, что всего через несколько месяцев после того, как рекордное число инвесторов правильно предсказало более высокий глобальный ИПЦ, чистый процент инвесторов, которые считают, что инфляция будет иметь тенденцию к снижению, увеличился до чистого -40% (более или менее соответствует среднему уровню рецессии -57%).

Другими словами, при том, что менее половины считают инфляцию постоянной, и растущее число респондентов говорят, что инфляция скоро превратится в дефляцию и на самом деле не вызывает беспокойства, это означает, что это только вопрос времени, когда ФРС вмешается с дальнейшим смягчением, QE как только нынешняя инфляционная приливная волна затихнет. Продавать акции здесь нет смысла, потому то, что нужно делать — это опережать следующее смягчение ФРС. Именно поэтому, несмотря на почти рекордные показатели инфляции, все меньше людей продают свои рисковые активы.

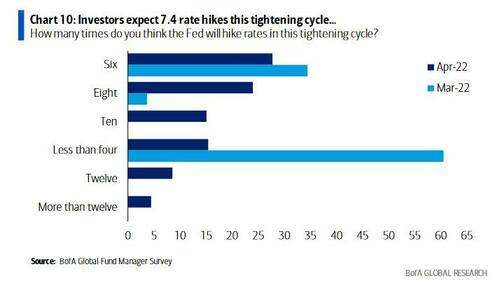

И поскольку многие считают инфляцию временной, преобладающий консенсус предполагает только 7,4 повышения в этом цикле ужесточения (что значительно ниже того, что фактический рынок фьючерсов на фонды ФРС прогнозирует на уровне 9 или более.

Безусловно, это все еще значительный рост по сравнению с мартом, когда консенсус-прогноз ожидал всего 4,4 повышения за весь 2022 год (и когда S & P торговался … примерно там же, где и сейчас)…

… ожидаемое сейчас повышение ставок 7,4 что почти на 6 меньше, чем рынок оценивает для текущего цикла до середины 2023 года, включая три повышения ставок на 50 б.п. в мае, июне и июле.

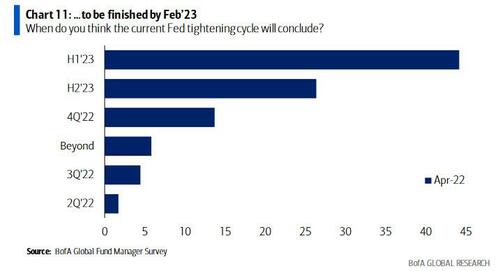

Другими словами, при прочих равных условиях существует огромное расхождение между тем, что оценивает рынок, и тем, что по мнению управляющих фондами произойдет. Хотя, к счастью, это расслоение должно так или иначе разрешиться в самом ближайшем будущем большинство FMS ожидают, что цикл ужесточения ФРС закончится до первой половины 2023 года…

… поскольку почти половина инвесторов по-прежнему рассматривает инфляцию как чисто временное явление.

Менеджеров с криками и пинками втягивают в идею о том, что инфляция постоянная, и ФРС будет действовать агрессивно, чтобы остановить ее. Таким образом, устойчивая, липкая инфляция все еще не полностью учтена рынками, несмотря на то, что на самом деле говорят рынки об ожиданиях ставок. И поэтому дебаты будут продолжаться до тех пор, пока это не произойдет.

И именно поэтому самый большой медведь Уолл-стрит и автор ежемесячного опроса управляющих фондами Майкл Хартнетт пишет, что «мы остаемся в лагере “распродажи на ралли”, поскольку политика прибыли означает, что распродажа в январе / феврале была закуской, а не основным блюдом 22-го.»

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg