5000-Летний Обзор Ставок И Экономических Последствий

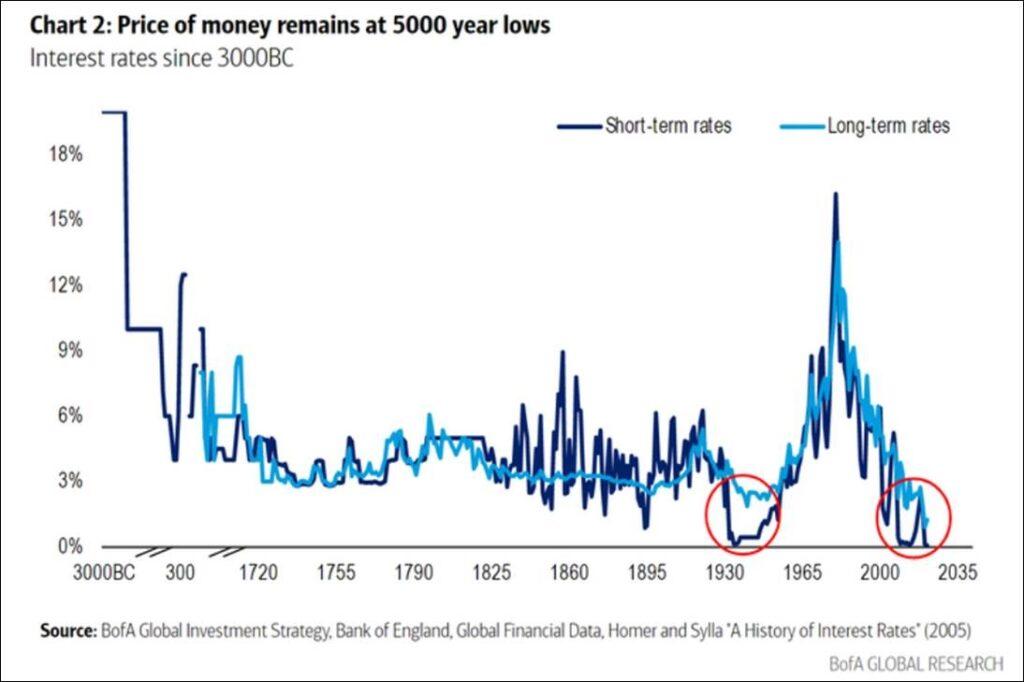

Статья перевод с zerohedge.com . В ней можно увидеть интересный график от «Bank of Amerika» показывающий изменение процентных ставок (стоимость денег) за 5000 лет , откуда такие данные за такой длительный промежуток времени сказать сложно . Если верить ему , то на данный момент мировая экономика имеет самые мягкие условия для фондирования за весь этот период. Как видим это не помогает и всё больше идёт разговоров о стагфляции (словослияние стагнация + инфляция) . Чтобы бороться с инфляцией надо ужесточать монетарную политику , но вместе с этим возникнет проблема облуживания долга , а это уже дефляция и крах. Очевидно , что крупнейшие мировые ЦБ попали в ловушку ликвидности (смотреть опыт Японии) , о чём сделан вывод в конце статьи , и без тяжёлых последствий из неё выйти не получится. Также можно увидеть интересные примеры из истории предыдущих кризисов и сравнение с теперешней ситуацией.

Тот факт, что у нас самые низкие процентные ставки за последние 5000 лет, свидетельствует об экономических проблемах, с которыми мы сталкиваемся. BofA хочет, чтобы вы знали, что «Процентные ставки не были такими низкими уже 5000 лет.‘ Правильно, 5000 лет. «В ближайшие 5000 лет ставки будут расти, но не бойтесь, что на Уолл-стрит это произойдет в ближайшее время», — сказал Дэвид Джонс, директор по глобальной инвестиционной стратегии Bank of America. Это не должно шокировать тех, кто наблюдал за происходящим, учитывая, что баланс ФРС сейчас составляет поразительные 8,5 триллиона долларов, а бюджетные расходы привели к тому, что долг США вырос до более чем 28 триллионов долларов (для справки, ВВП США составляет 22 триллиона долларов).

Все это действительно означает, что ФРС и США находятся в трудном положении. Им нужен значительный рост, чтобы выбраться из долгов, но они не могут позволить себе слишком высокие ставки, иначе обслуживание долга станет проблемой “.

Да, ставки, вероятно, вырастут в какой-то момент в ближайшие 5000 лет. Однако в настоящее время основным аргументом является то, что ставки должны повышаться, потому что они такие низкие.

Этот аргумент не позволяет понять, что низкие показатели являются символом слабых темпов экономического роста, дефляционного давления и демографических тенденций.

Краткосрочное повышение ставок не может продолжаться долго

В последние недели процентные ставки резко выросли из-за опасений дефолта по потолку долга и инфляционных опасений , но рынок облигаций пугают пять факторов.

- Битва за потолок долга

- Сбои в цепочке поставок

- Дефицит торгового баланса

- Планы Байдена по улучшению расходов

- Спираль заработной платы

“Я уже говорил, что если прогрессисты добьются своего в планах расходов, особенно в их требованиях обеспечить 80% чистой энергии к 2030 году, это вызовет приступ стагфляции. Рост доходности облигаций и замедление экономики теперь связаны между собой”. – Миш Шедлок

Он прав. Однако проблема между сегодняшним днем и 1970-ми годами заключается в огромном уровне задолженности и заемных средств в экономике США. Таким образом, любое значительное повышение ставок почти сразу же приводит к рецессии в экономике.

Долгая история темпов и экономического роста

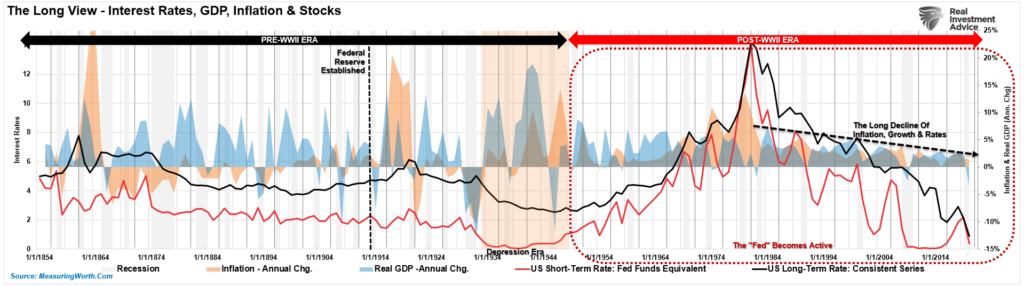

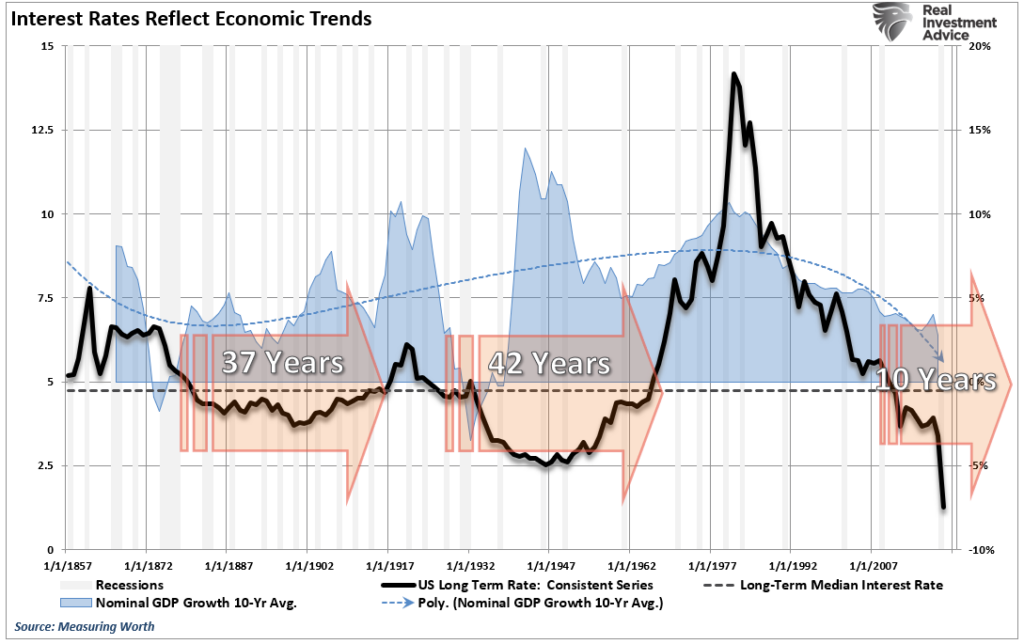

На приведенной ниже диаграмме показан очень подробный обзор процентных ставок в США (эквивалентных ставкам по федеральным фондам и 10-летнему казначейству) с 1854 года.

Процентные ставки являются функцией общей тенденции экономического роста и инфляции. Более высокие темпы роста и инфляции позволяют взимать более высокие затраты по займам в рамках экономики. Вот почему облигации не могут быть переоценены , а именно:

“В отличие от акций, облигации имеют конечную стоимость. По истечении срока погашения основная сумма возвращается кредитору вместе с окончательной выплатой процентов. Поэтому покупатели облигаций очень хорошо осведомлены о цене, которую они платят сегодня за доход, который они получат завтра. В отличие от покупателя акций, принимающего на себя инвестиционный риск, покупатель облигаций одалживает деньги другой организации на определенный период. Таким образом, процентная ставка учитывает несколько существенных рисков:”

- Риск дефолта

- Риск изменения ставки

- Инфляционный риск

- Возможные риски (другие)

- Риск экономического роста

“Поскольку будущая доходность любой облигации на дату покупки рассчитывается с точностью до 1/100 цента, покупатель облигаций не будет платить цену, которая в будущем принесет отрицательную доходность. (Это предполагает период удержания до наступления срока погашения. Можно было бы приобрести отрицательную доходность на торговой основе, если ожидания, что базовые ставки будут снижаться и дальше.) “

Что привело к росту ставок ранее

Процентные ставки росли в течение трех предыдущих периодов в истории. Во время экономического инфляционного всплеска в начале 1860-х годов и снова во время “Золотого века” 1900-1929 годов. Самый последний период пришелся на длительный производственный цикл в 1950-х и 60-х годах. Этот цикл последовал за окончанием Второй мировой войны, когда США были мировым производственным эпицентром.

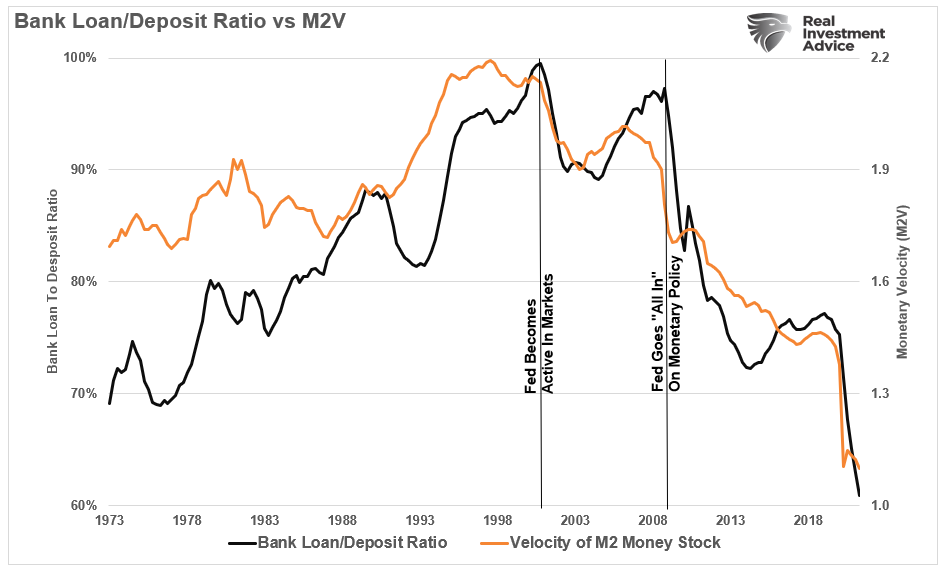

Однако обратите внимание, что, хотя процентные ставки снизились в эпоху депрессии, экономический рост и инфляционное давление оставались устойчивыми. Это было связано с очень однобоким характером экономики в то время. Как и в нынешнем экономическом цикле, богатые процветали, в то время как средний класс страдал. Таким образом, деньги не текли через систему, что привело к снижению денежной скорости.

В настоящее время экономика вновь раздваивается. Верхние 10% экономики процветают, в то время как нижние 90% по-прежнему страдают от высокой безработицы, застоя росте заработной платы и низкого спроса на кредиты. Более того, только второй раз в истории краткосрочные ставки находятся на нуле, а денежная скорость отсутствует.

Разница в том, что во время “Великой депрессии” экономический рост и инфляционное давление были на одном из самых высоких уровней в истории. Сегодня экономика борется с темпами роста в 2%, а инфляционное давление снижает потребительские расходы.

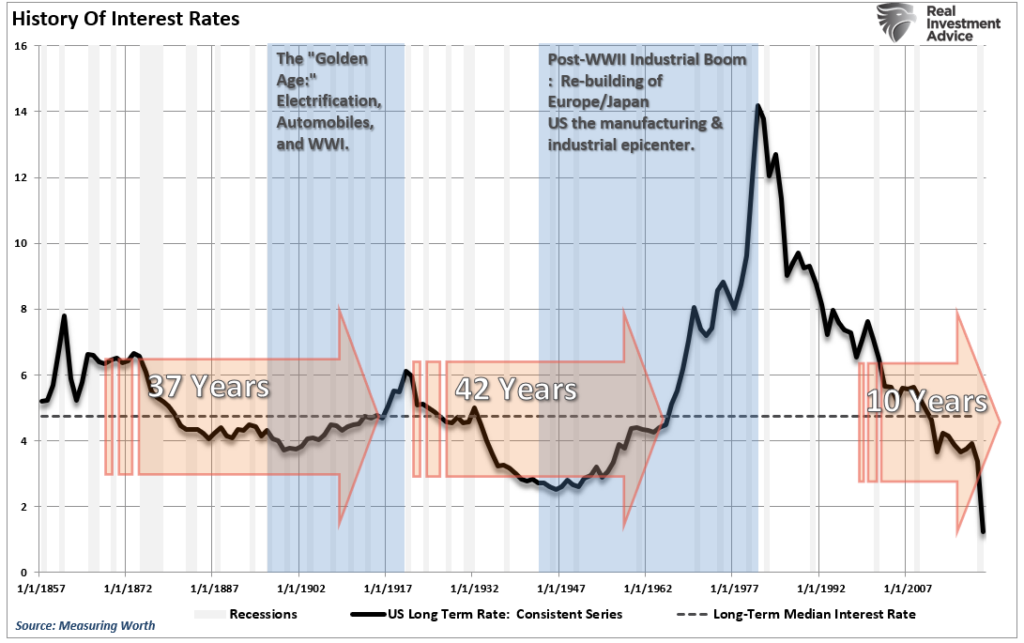

Низкие ставки могут длиться долго

Процентные ставки в конечном счете являются отражением экономического роста, инфляции и скорости денежно-кредитной политики. Поэтому, учитывая, что мир охвачен дефляцией, вызванной слабым экономическим производством и чрезвычайно низким уровнем денежной скорости, нет необходимости повышать ставки устойчиво. Пунктирная черная линия — это средняя процентная ставка за весь период.

(Примечание: Обратите внимание, что период устойчивых низких процентных ставок ниже долгосрочного среднего значения составлял в среднем примерно 40 лет в течение обоих предыдущих периодов. В настоящее время мы находимся всего на 10 лет в текущем периоде субмедианных процентных ставок.)

На следующей диаграмме показаны средние темпы экономического роста за 10 лет. Как вы заметите, и как обсуждалось выше, ставки растут в сочетании с более существенными уровнями экономического роста. Это происходит потому, что более существенный рост приводит к повышению заработной платы и инфляции, что приводит к соответствующему росту ставок.

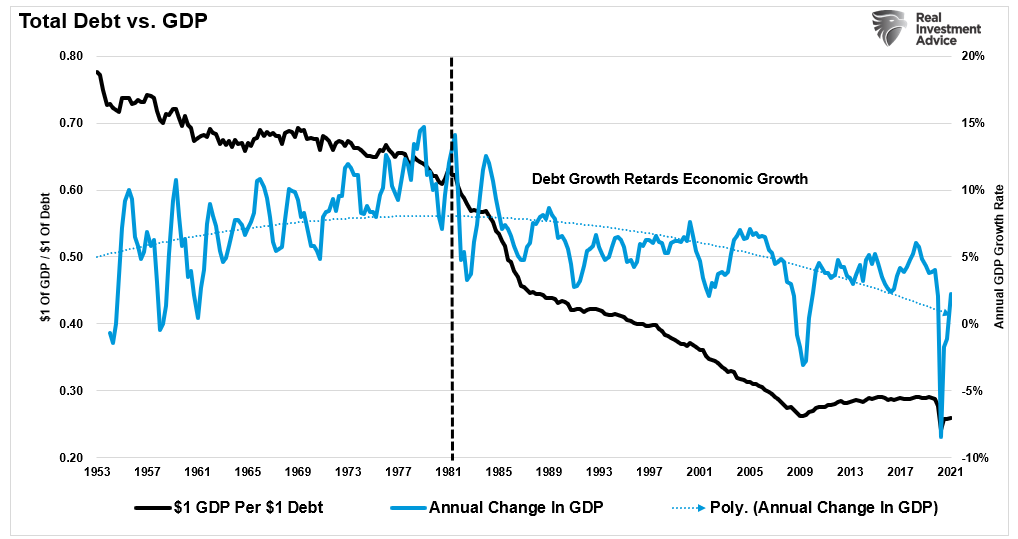

Сегодня США больше не являются производственным эпицентром мира. Рабочая сила и капитал направляются поставщикам с наименьшими затратами для эффективного экспорта инфляции из США, а дефляция импортируется. Технологии и рост производительности в конечном счете подавляют темпы роста рабочей силы и заработной платы с течением времени. На приведенной ниже диаграмме показано это динамическое изменение, которое началось в 1980 году. Всплеск задолженности стал компенсацией между более низкими темпами экономического роста и доходами для поддержания “американского образа жизни”.

Демографическая проблема

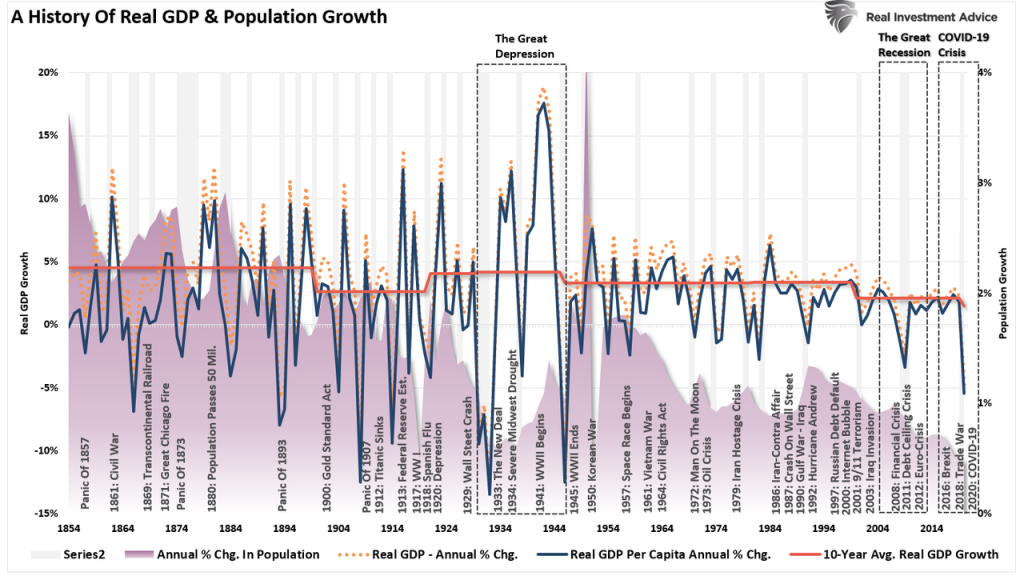

На приведенной ниже диаграмме показан как долгосрочный реальный годовой рост ВВП с поправкой на инфляцию, так и в расчете на душу населения. Я также включил ежегодные темпы роста населения США. [Источник данных: MeasuringWorth.com ]

Есть некоторые интересные различия между “Великой депрессией” и “Великой рецессией”. Во время депрессии экономика выросла на 13% и 18% в годовом исчислении. Сегодня текущий экономический цикл составляет 2,5% и 2,7%. Что беспокоило экономическую систему во время депрессии, так это фактическая потеря богатства после “Краха 1929 года”, когда ряд банков обанкротился, оставив вкладчиков без гроша, резко возрос уровень безработицы и истощилось потребление. Хотя правительство пыталось помочь, этого было слишком мало, слишком поздно. Однако настоящая депрессия была не статистическим экономическим событием, а скорее абсолютной катастрофой для “Мэйн-стрит”.

В течение текущего периода реальный экономический рост остается слабым. Кроме того, реальная безработица остается высокой, и миллионы людей просто больше не считаются или прибегают к работе неполный рабочий день, чтобы свести концы с концами. Наконец, с учетом того, что более 100 миллионов американцев получают ту или иную форму государственной помощи, давление на “Главную улицу” сохраняется.

Одним из важнейших отличий являются темпы роста населения, которые, в отличие от эпохи депрессии, неуклонно и последовательно снижаются с 1950-х годов. Это снижение темпов роста населения и рождаемости потенциально приведет к дальнейшим экономическим осложнениям, поскольку поколение “бэби-бумеров” мигрирует на пенсию и становится чистым препятствием для финансовой инфраструктуры.

Сегодня, несмотря на триллионы долларов интервенций, нулевые процентные ставки и многочисленные меры по спасению, экономике еще предстоит добиться какой-либо реальной динамики, особенно на “Главной улице”.

Конец пузыря облигаций

Проблема с большинством прогнозов на конец пузыря облигаций заключается в предположении, что мы говорим только об изолированном случае переключения классов активов между акциями и облигациями.

Однако проблема роста стоимости заимствований распространяется по всей финансовой экосистеме подобно вирусу. Рост и падение цен на акции имеют очень мало общего с участием среднего американца в отечественной экономике. Однако процентные ставки — это совершенно другое дело.

Несмотря на то, что в нынешних условиях для снижения процентных ставок осталось не так уж много минусов, возможностей для повышения не так уж много. Более того, поскольку процентные ставки влияют на “платежи”, повышение ставок быстро негативно сказывается на потреблении, жилье и инвестициях.

Закончится ли в конце концов “бычий рынок облигаций»? Да, в конце концов. Однако катализаторы, необходимые для создания экономического роста, необходимого для существенного повышения процентных ставок, как мы видели до 1980 года, сегодня недоступны. Так будет продолжаться в течение десятилетий в будущем. ФРС еще не пришла к выводу, что мы попали в “ловушку ликвидности” вместе с большинством развитых стран.

В течение следующих 5000 лет ставки в конечном итоге будут расти. Но сейчас я занимаюсь длинными облигациями и продолжаю покупать больше всякий раз, когда кто-то заявляет, что “Большой бычий рынок облигаций Мертв».