На Уолл-Стрит возникает историческое расхождение

Статья перевод с сайта zerohedge.com. В ней даётся анализ последнего опроса управляющих фондами от Bank of America. Много интересных графиков отражающих настроения крупных инвесторов, куда движется капитал и т.д. В целом , не смотря на общий оптимизм на рынках , ситуация глазами управляющих не столь радужная.

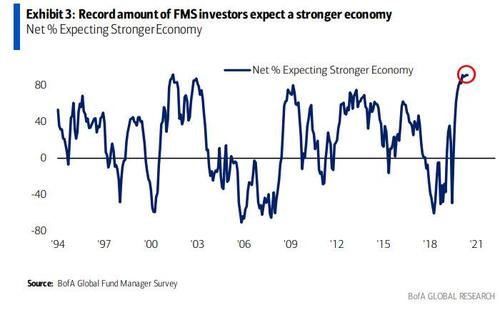

Это было всего шесть месяцев назад, когда мартовский опрос управляющих фондами Bank of America выявил рекордное число респондентов, ожидающих более сильной экономики…

…и продолжающийся рост фондового рынка.

Перенесемся в сегодняшний день, когда многое изменилось с безмятежных дней марта, потому что, согласно последнему отчету FMS, опубликованному сегодня Майклом Хартнеттом из BofA, в котором он опросил рекордные 430 менеджеров , управляющих 1,3 трлн долларов, профессионалы Уолл-стрит сейчас наименее оптимистичны с 20 октября, поскольку ожидания роста впервые с апреля 2020 года становятся негативными из-за инфляции и пессимизма Китая.

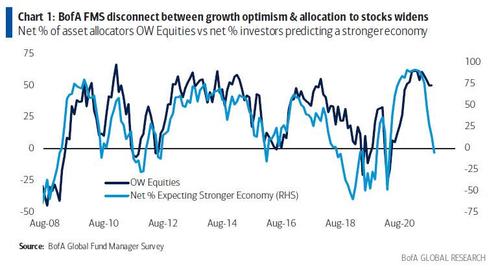

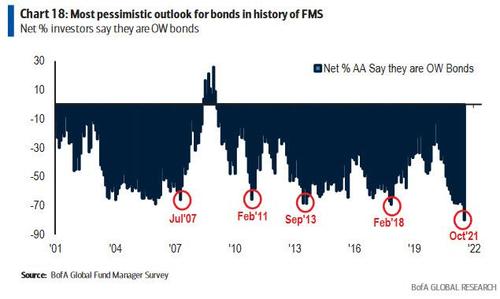

И все же, несмотря на то, что уровень наличности подскочил до 12-месячного максимума, распределение по облигациям упало до рекордно низкого уровня — в ожидании стагфляционного скачка ставок — в том, что может быть самым поразительным расхождением, наблюдаемым в серии опросов, распределение по акциям просто стесняется всех временных максимумов!

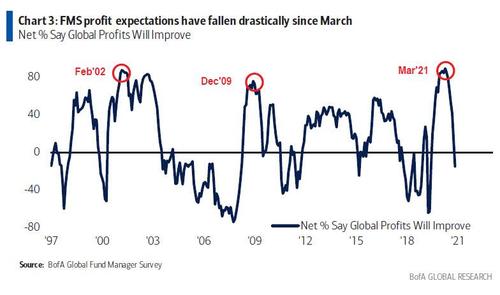

Проходя через различные сегменты опроса, Майкл Хартнетт из BofA начинает с макро, где он находит респондентов медведями — поскольку чистые 6 % инвесторов теперь говорят, что глобальный рост ослабнет в ближайшие 12 месяцев, что является самым низким уровнем с 20 марта, по сравнению с 91 % пика 21 марта и большим снижением на 19 % в прошлом месяце…

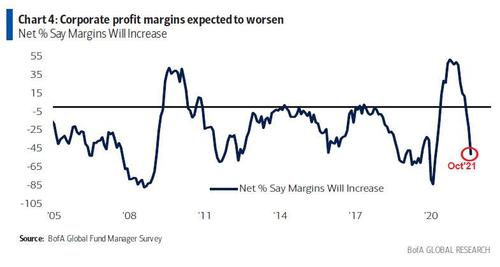

…15 % говорят, что рост прибыли замедлится (худший прогноз маржи с 20 мая), по сравнению с пиком в 89 % в марте 21, что на 27 п.п. меньше, чем в прошлом месяце. Как отмечает Хартнетт, «Показатели глобального ВВП и EPS FMS показывают самый слабый макроэкономический импульс со времен шока COVID весны 2020 года».

….чистый 51 % инвесторов считают, что маржа упадёт, снизившись на 29 % в прошлом месяце…

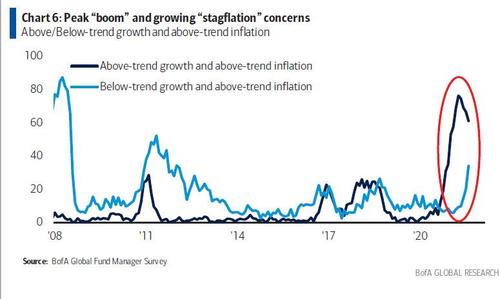

…поскольку прогнозы “бума” снижаются до 61 % (по-прежнему ожидается рост выше тренда и инфляция выше тренда, но ниже пика в 76 % в июне), «стагфляции” или рост ниже тренда и выше тренда опасаются увеличения на 14 п.п. в месяц до 34 %.

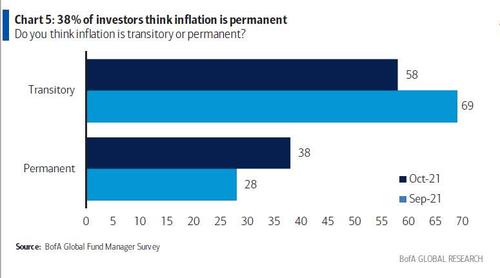

…поскольку разрыв между “временной” и “постоянной” инфляцией продолжает сокращаться (58 % против 38 % соответственно).

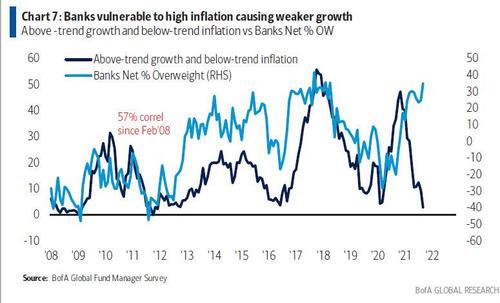

По мнению Хартнетта, вышеизложенное свидетельствует о том, что банки уязвимы к высокой инфляции, вызывающей более слабый рост.

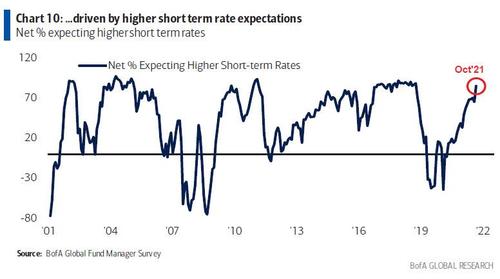

Затем Хартнетт изучает взгляды респондентов на политику, где он находит, что они менее оптимистичны, поскольку рыночные цены снижаются в условиях сокращения ФРС и возможного повышения в 2022 году. Чистые 85 % теперь ожидают более высоких краткосрочных ставок (против 65 % в прошлом месяце), что является максимальным показателем с 18 ноября…

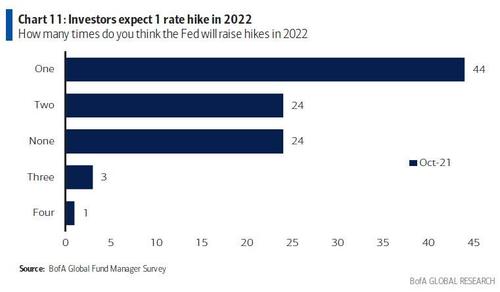

….и большинство теперь ожидает одного повышения ставки ФРС в 22 году.

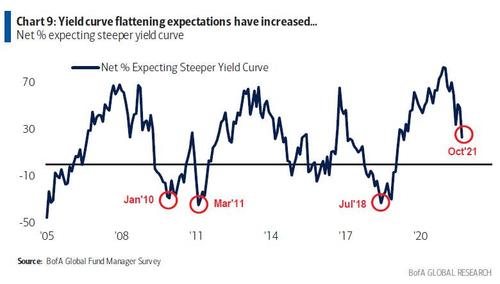

… в то время как прогнозы по более крутой кривой доходности снижаются всего до 23% (против 48% в прошлом месяце), что является самым низким показателем с 19 июня..

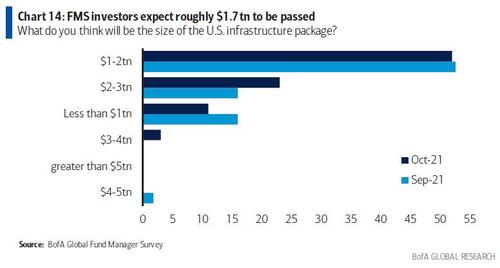

…. в немалой степени потому, что надежды на фискальное стимулирование США упали с 1,9 трлн до 1,7 трлн долл., поскольку инвесторы стали более медвежьими в связи с принятием двухпартийного законопроекта, учитывая пропущенный крайний срок.

И все же, несмотря на все эти медвежьи признаки, BofA считает, что, когда дело доходит до распределения активов, Уолл-стрит полностью подвержена риску, возможно, потому, что к настоящему времени все знают, что рынок полностью отключен от всего, кроме размера программы ФРС по печатанию денег.

Хартнетт считает, что распределение на сырьевые товары подскочило до чистых 28 %…

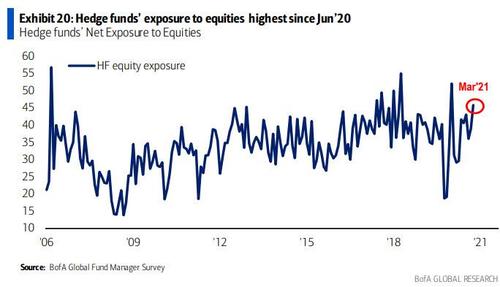

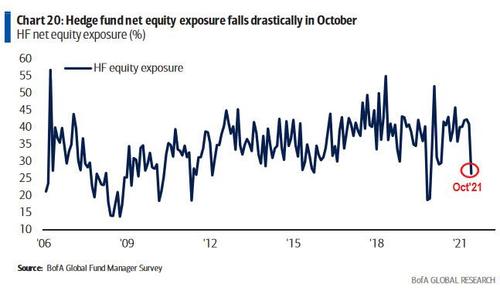

… акции остаются высокими на уровне 50 % (но картина становится более детальной, если посмотреть на чистую долю акций хедж-фондов, которая резко снизилась в октябре до 26 % с 41 % в прошлом месяце)…

… обналичивать до 27 % (максимум за 15 месяцев).

… и к облигациям -80% — рекордно низкий уровень

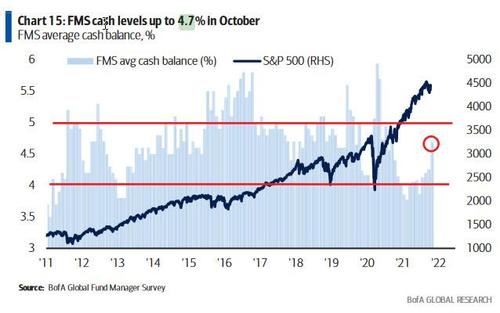

В то же время объем наличных средств FMS вырос до 4,7 % с 4,3 %; это обусловлено значительным сокращением распределения облигаций (показатель BofA «Бык и медведь» немного снизился до 5,0 с 5,1. Уровни наличности являются одним из трех компонентов, входящих в индикатор «Бык и медведь).

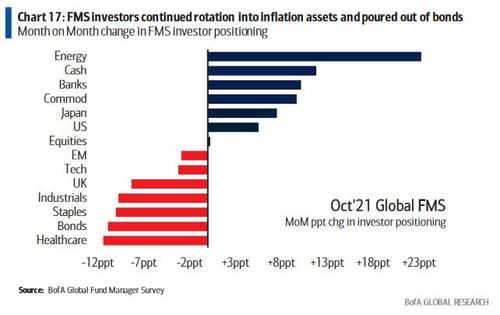

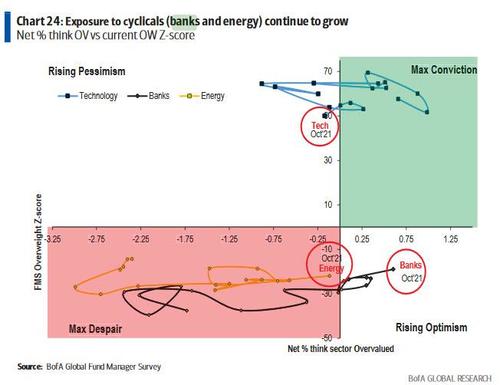

Рассматривая секторы, BofA находит большую ротацию в банках и энергетике из сферы здравоохранения и основных продуктов питания…

…. банки теперь #1 глобальный сектор (самый высокий поток с 18 мая), здравоохранение #2, энергетика подскочила до #3 (самый высокий поток с 12 марта); коммунальные услуги и основные продукты большой UW

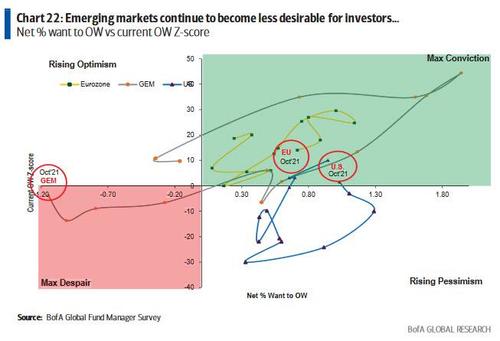

Географически Европа является регионом № 1 по долевому капиталу, приток в США достиг 12-месячного максимума, но EM падает до минимума с 18 сентября.

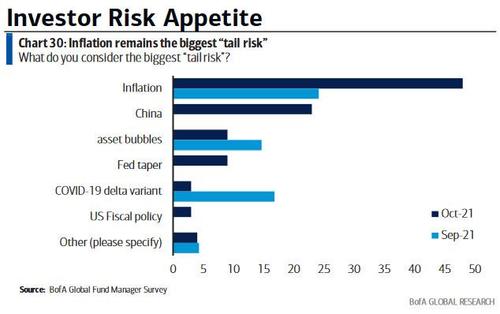

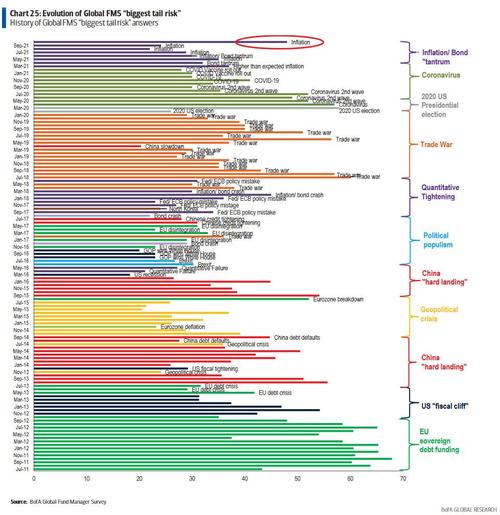

Наконец, если посмотреть на то, что консенсус считает самыми большими рисками и наиболее загруженной торговлей, большинство, или 48 %, говорят, что инфляция является явным “риском № 1”, Китай сейчас занимает 2-е место (23 %), COVID снизился до 5-го (всего на 3 %)…

… с нарастающими инфляционными страхами…

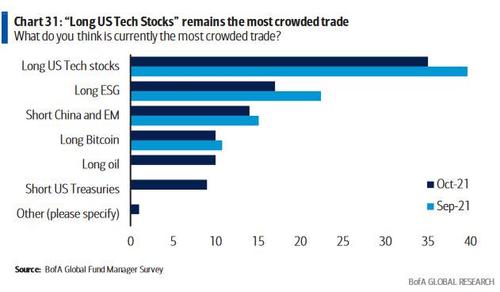

….в то время как «длинные технологии», «длинные ESG», короткие Китай/EM топ-3 “переполненных сделок”.