Фондовый рынок США в следующем году.

В этом обзоре рассмотрим , что ждёт фондовый рынок США в будущем году. Как обычно , вернёмся к прогнозам , которые давались год назад.

График был таким.

На графике показано два варианта , их схожесть в том , что в скором времени должно начаться снижение.

-

Черным. Основной. Идёт расширенная плоская коррекция , меньший по размерам аналог волны (4) . После небольшого испуга ,в 2021-ом нас ожидает бурный рост всего и вся с невиданной до этого манией . В реальном секторе мировой кризис уже начался , поэтому для его поддержания и восстановления (как предполагается) ФРС и ЕЦБ продолжат печатать , и в целом повторится ситуация , которая была в феврале-марте этого года.

-

Красным. Начало разворота. Пока это только альтернатива .

-

Есть теоретический вариант ( на графике не показан) движения в расширяющемся треугольнике «мегафон» : сейчас заканчивается волна D и вниз пойдёт E ниже 2174 , на этом закончится волна (4) и пойдёт (5).

Как видим , основный сценарий полностью реализовался , хотя уже весной рынки были сильно перекуплены и в публикациях в марте и апреле рассматривалась возможность разворота или как минимум серьёзной коррекции. Такая неопределённость связана с манией ,уровни окончания которой определить практически невозможно, можно только ждать формирования импульса вниз , который и подтвердит разворот. В случае выше он так и не появился , что указывало на продолжение роста.

Тем не менее , огромные пузыри рано или поздно начнут сдуваться , и скорее всего это произойдёт уже в следующем году. На графике показан сформированный импульс в волне (5) , который развивался с минимумов марта 2020-го .

Закончился ли рост или сделаем ещё одну вершину уже не имеет принципиального значения , учитывая предполагаемый масштаб будущих событий.

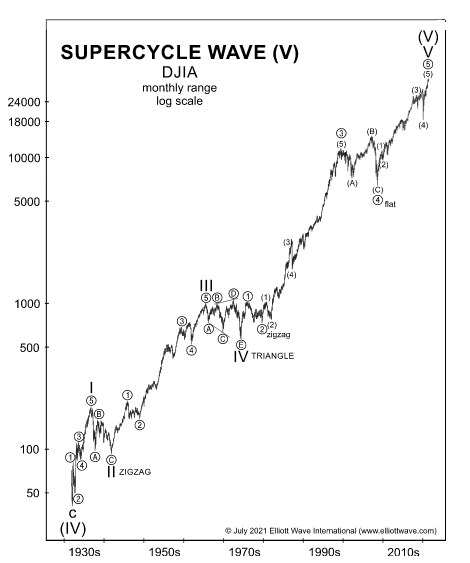

График DJ , завершается движение , которое началось после окончания кризиса 1929-1933. Цели можно ставить по диапазонам четвертых волн. Первая наиболее вероятная — уровни кризиса 2008-2009. Вторая — треугольник в волне IV 60-ых — 70-ых. На данный момент , цель в районе 1000 кажется фантастической , но если смотреть с точки зрения волновой теории , то движение с удлинённой пятёркой ( которой и была волна V ) в большинстве случаев отрабатывается в район четверки.

По циклам : низы четырехлетнего цикла были в марте 2020-го , следовательно следующий должен быть в конце 2023 — 2024 — ом. Закончится ли на этом кризис или это будет только его первая фаза с отскоком в 1-2 года и последующим продолжением падения , можно будет сказать только по ходу развития ситуации.

Важнейшие факторами влияющими на движение фондового рынка , да и всех остальных , являются : поток ликвидности, настроения инвесторов (толпы) и аппетит к риску.

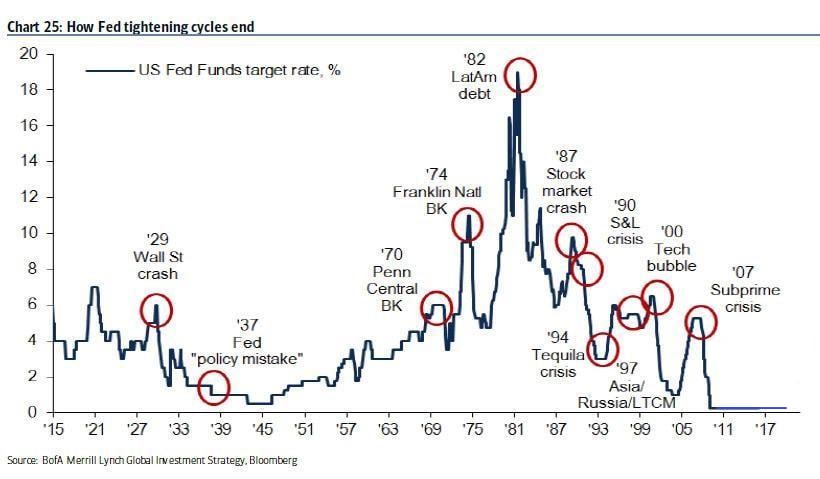

- С ужесточением ДКП от ФРС (других основных мировых ЦБ также) , поток ликвидности разумеется будет снижаться. На данный момент , уже в апреле ожидается первое повышение ставки. К чему это приводило в предыдущие годы.

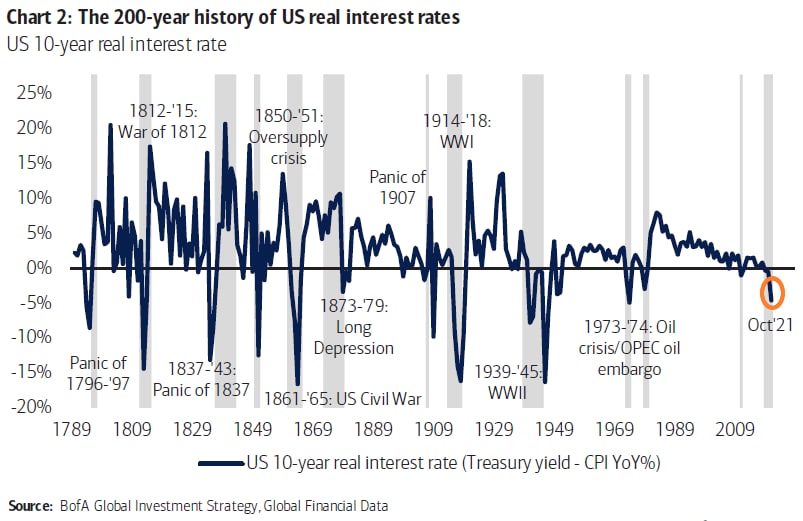

История реальной доходности 10-ти леток.

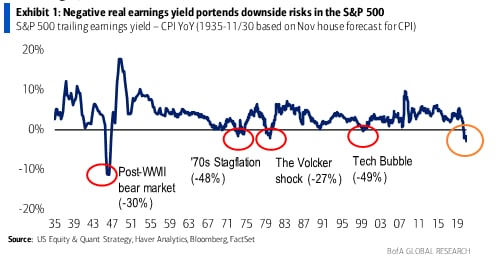

Доходность индекса S&P500 отрицательная , результат — сильное падение рынка.

2. Сентимент на рынках крайне бычий , основная стратегия — «покупай дно» . Пока она работает , но история повторяется. В 1720 по такой же схеме минимум треть своего состояния ( по разным оценкам) потерял сам Ньютон , которому сейчас приписывают фразу : «Я могу рассчитать движение небесных тел, но не безумие толпы».

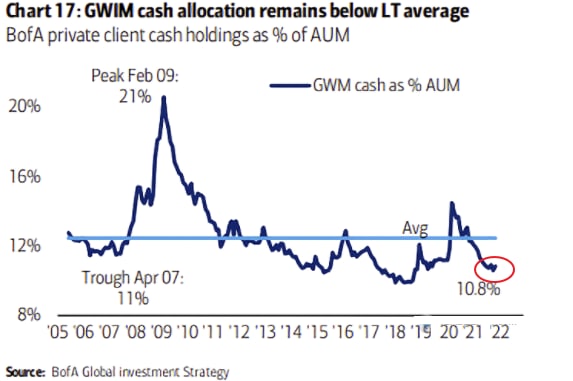

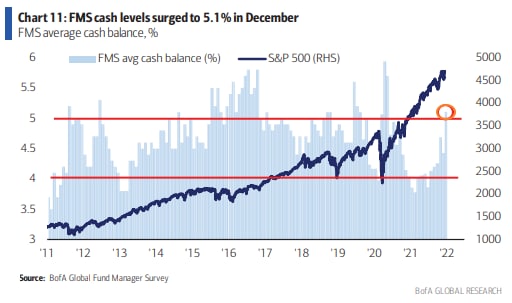

Низкие позиции в кэше у частных инветоров

А вот крупные «fund manager» наоборот набирают.

3. На фоне роста основных мировых индексов наблюдается отток капитала с развивающихся рынков , Китая ( девелоперы первыми начали сыпаться), это говорит о падении аппетита к риску. С уменьшением потока ликвидности , эта тенденция будет только усиливаться.

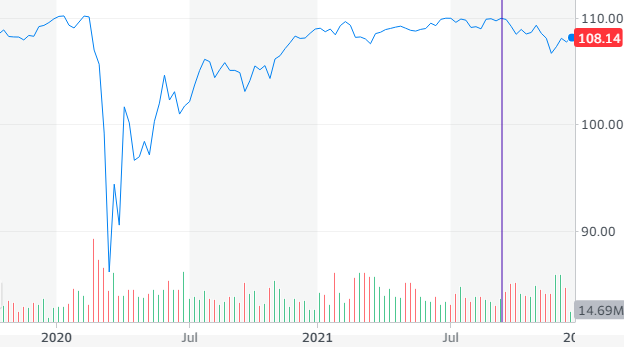

Индекс SPDR Bloomberg Barclays High Yield Bond ETF , падение началось в сентябре

Фондовый рынок США ожидают серьёзные потрясения в 2022 году. Как всегда : ждём импульс вниз для его начала.