Почему ФРС не будет повышать ставки так сильно как ожидается.

Статья перевод с сайта zerohedge.com , в ней подробно рассматривается популярная на сегодняшний день тема политики ФРС по ужесточению ДКП , поднятию ставок и к чему это в конечном итоге приводило. Автор статьи подтверждает , что мировая финансовая система находится в состоянии дефляции , а инфляция является только временным эпизодом , о чём раньше говорилось на этом сайте в цикле публикаций о дефляции.

Автор также высказывает сомнения о 4-5 поднятиях ставки в этом году , т.к. в скором времени экономика и рынки столкнутся если не с дефляционным коллапсом (это будет рано или поздно) , то как минимум с его серьёзными признаками , что в конечно итоге заставит ФРС свернуть свою «ястребиную риторику» .

Повышения ставок будет гораздо меньше, чем ожидают рынки в настоящее время.

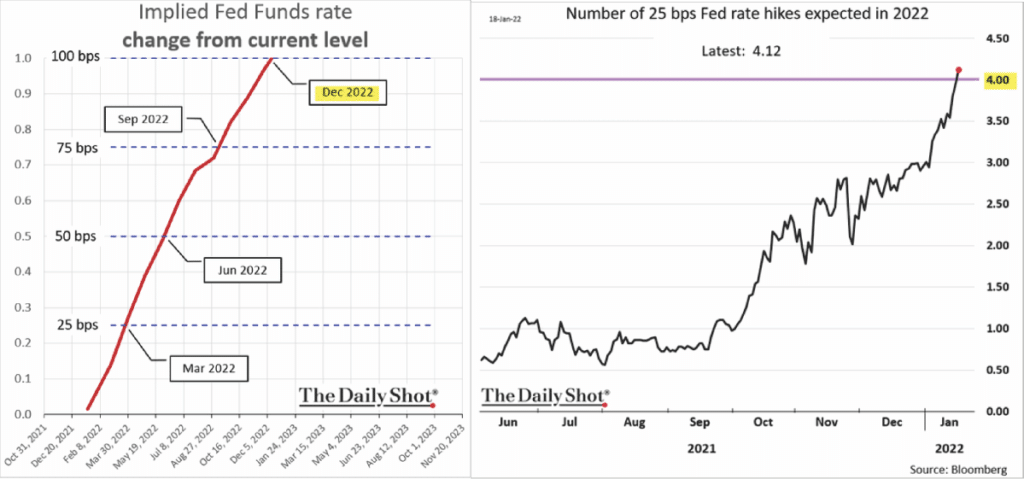

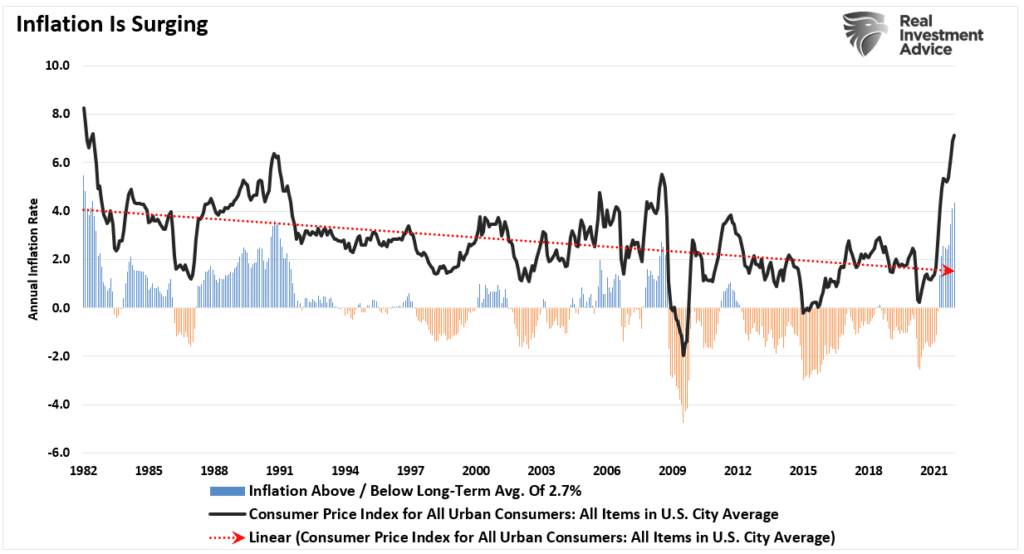

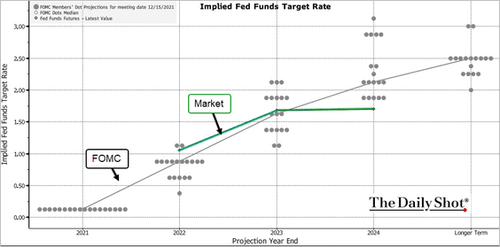

В настоящее время, когда инфляция превышает 7%, что является самым высоким уровнем за последние десятилетия, неудивительно, что рынок “оценивает” более агрессивную кампанию Федеральной резервной системы по повышению ставок. Как показывает график, рынки ожидают уверенного повышения ставок 4 раза в 2022 году.

Как ранее обсуждал Майкл Лебовиц, это важно, потому что рынок склонен недооценивать ФРС.

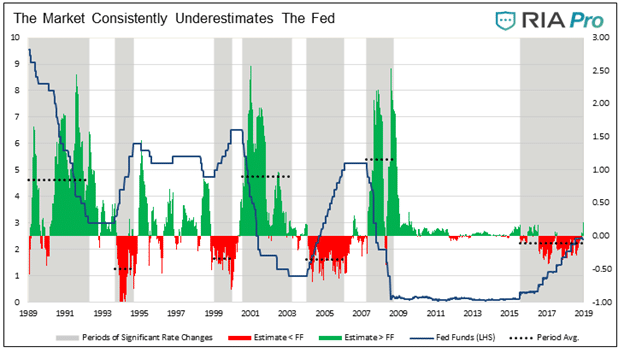

“График ниже показывает, насколько рынок фьючерсов на фонды ФРС постоянно переоценивает или недооценивает то, что делает ФРС. Зеленые зоны и пунктирные линии количественно показывают, насколько рынок недооценивает, что ФРС в конечном итоге снижает ставки. Красные заштрихованные области и пунктирные линии сродни сегодняшней ситуации с потенциальным повышением ставок. Они показывают, что оценки снижения ставок не соответствуют фактическим действиям ФРС».

“Как показано на приведенных выше графиках, рынок недооценил намерение ФРС повышать и понижать ставки каждый раз, когда они существенно меняли курс денежно-кредитной политики. Пунктирные линии подчеркивают, что рынок недооценил снижение ставок в среднем на 1%, но иногда в течение последних трех циклов снижения ставок рыночные ожидания были ниже более чем на 2%. Рынок недооценил повышение ставок в среднем примерно на 35 базисных пунктов».

Примечательно, что рыночная погрешность при повышении ставок более точна, чем при сокращении ФРС.

Попадание в ловушку ликвидности

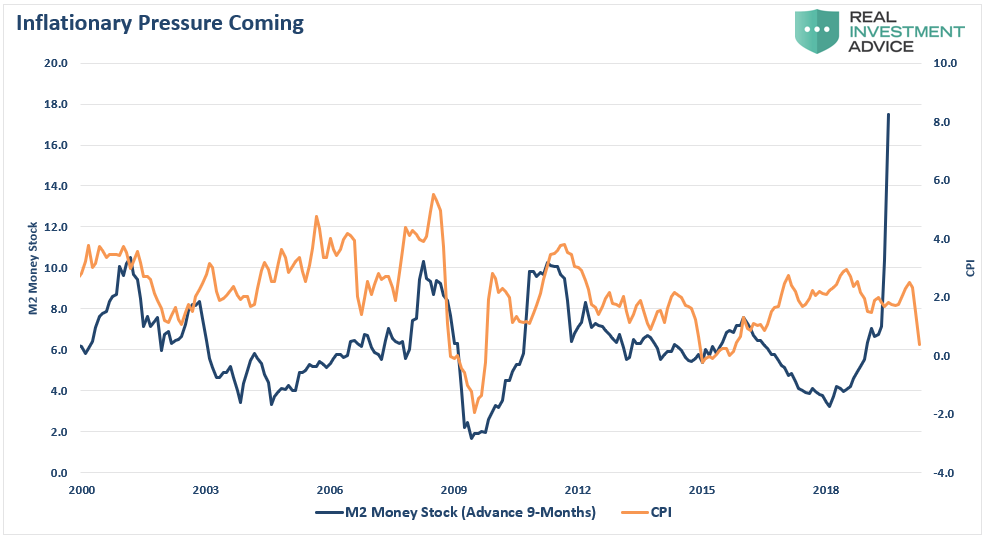

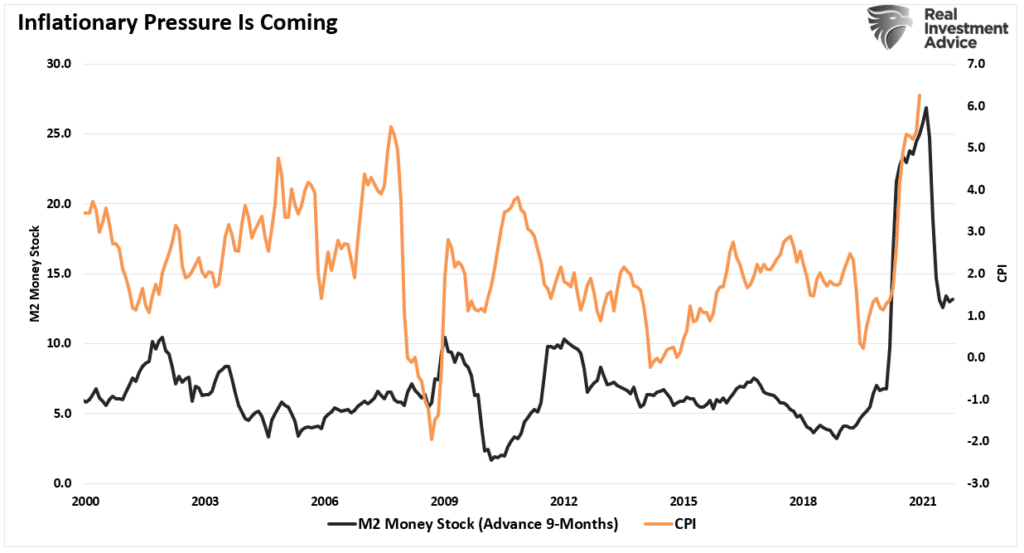

В июле 2020 года мы предположили, что массовый всплеск денежной ликвидности приведет к росту инфляции примерно через 9 месяцев. А именно: “В то время как “дефляция” является главной угрозой в долгосрочной перспективе, ФРС также потенциально сталкивается с краткосрочной «инфляционной» угрозой.

ФРС необходимо монетизировать дефицит для поддержки экономического роста. Однако, если цели полной занятости и экономического роста быстро осуществятся, ФРС столкнется с ”инфляционным всплеском.

Я обновил эту диаграмму ниже. Неудивительно, что инфляция выросла почти ровно через 9 месяцев. Таким образом, в то время как многие, включая ФРС, предполагают, что инфляция останется безудержной в 2022 году, показатель денежной массы М2 предполагает, что «дефляция» более вероятна.

Как мы заявляли в 2020 году:

“Если такой исход произойдет, это загонит ФРС в очень трудную ситуацию. Всплеск инфляции ограничит возможность продолжения “неограниченного количественного смягчения” без дальнейшего усиления инфляции.

Это безвыходная ситуация для ФРС».

Как показано, в условиях, когда инфляция значительно превышает их целевой показатель в 2%, а тем более долгосрочный средний показатель в 2,7%, ФРС сейчас вынуждена агрессивно повышать ставки.

Проблема, конечно, заключается в том, что давление дефляции, скорее всего, вернется раньше, чем ожидалось, учитывая сокращение ликвидности. Таково было мнение, высказанное недавно Дэвидом Розенбергом.

“В это время в следующем году спрос будет немного слабее. Повторяющиеся крупные раунды фискальных стимулов были ключевым компонентом роста спроса, и этот показатель будет снижаться. Люди не оценили степень фискального стимулирования совокупного спроса. Этот [спрос] существенно сократится. В то же время поставки возобновятся. Мы знаем это, потому что так говорит нам история“.

Повышение ставок ФРС, скорее всего будет кратковременным

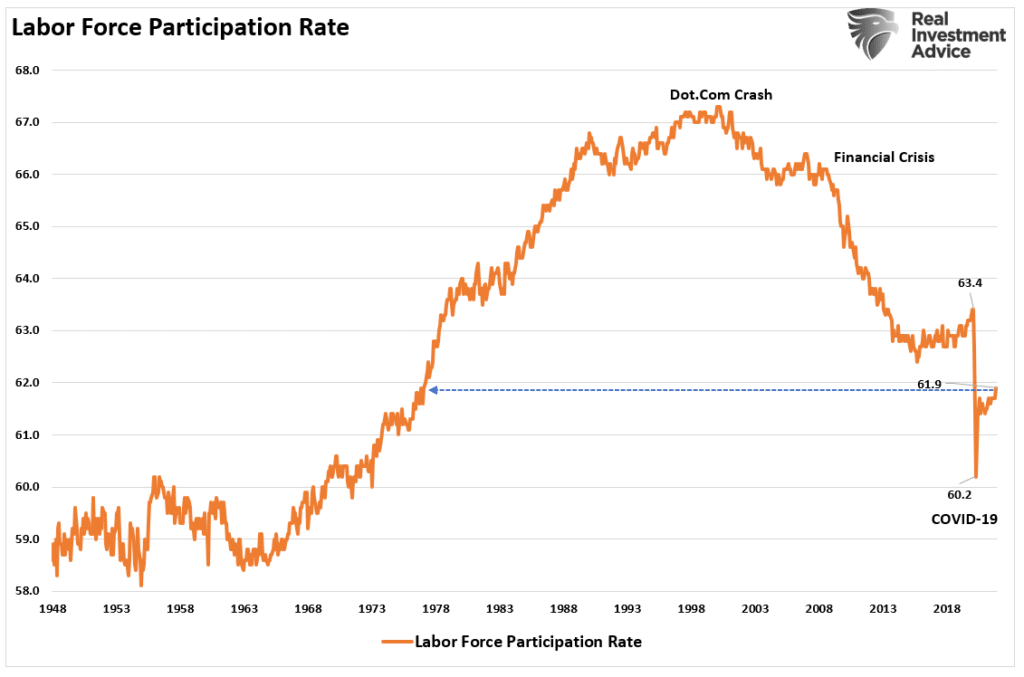

Массовый вброс ликвидности вызвал всплеск спроса на фоне остановки экономики из-за пандемии Covid , в будущем и то, и другое изменится в обратную сторону. Мы также знаем, что дефляционное давление вновь возникнет из-за уровня участия рабочей силы. В то время как уровень занятости, возможно, приближается к целевому показателю ФРС “полная занятость”, уровень участия говорит совсем о другом.

Если уровень участия правильный и остается низким, то экономика слабее, чем предполагают заголовки. Более того, если ФРС агрессивно ужесточит денежно-кредитную политику в и без того перегруженной экономике, это, скорее всего, замедлит темпы роста быстрее, чем ожидалось.

Рынок уже подозревает, что так оно и есть, предсказывая прекращение повышения ставок к концу 2022 года.

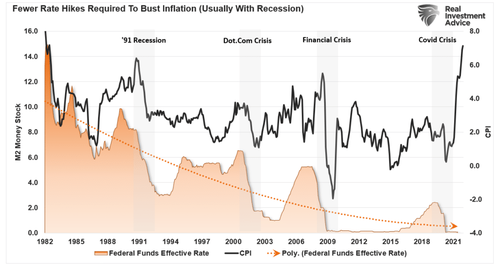

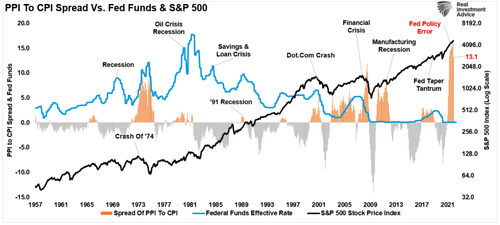

Как показано ниже, начиная с 1982 года, каждый раз, когда ФРС начинала кампанию по повышению ставок, было два результата.

- Каждый раунд повышения ставок заканчивался рецессией, кризисом или медвежьим рынком.

- Уровень, при котором более высокие ставки вызывали экономический или рыночный кризис, был неизменно ниже предыдущего.

Опять же, при более сильном, чем когда-либо, влиянии рынка и экономики пик цикла повышения ставок ФРС, скорее всего, снова будет ниже.

Политическая ошибка в процессе принятия

Как уже отмечалось, ФРС находится в сложном положении. Хотя им следует активно ужесточать политику, они также осознают последствия потери стабильности рынка.

Если ФРС повышает ставки, чтобы остановить всплеск инфляции, это также замедляет экономический рост. Более высокие ставки исторически приравниваются к более негативным рыночным результатам.

Наиболее значительным риском для инвесторов является способность ФРС “разжимать челюсти” рынкам для поддержания финансовой стабильности при изменении монетарной политики.

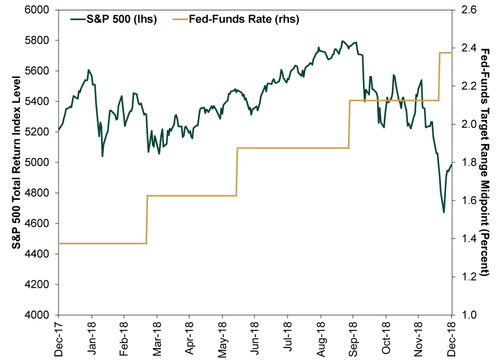

Такую же обстановку мы наблюдали в 2018 году, когда ФРС произнесла слова “мы и близко не приблизились к нейтральной ставке».Два месяца спустя, снизившись на рынках на 20%, Джером Пауэлл обнаружил, что волшебным образом достиг “нейтральной ставки” и ему необходимо ослабить ужесточение денежно-кредитной политики.

Конечно, в 2018 году Пауэллу не приходилось иметь дело с инфляцией в 7%.

Меньшее из двух зол

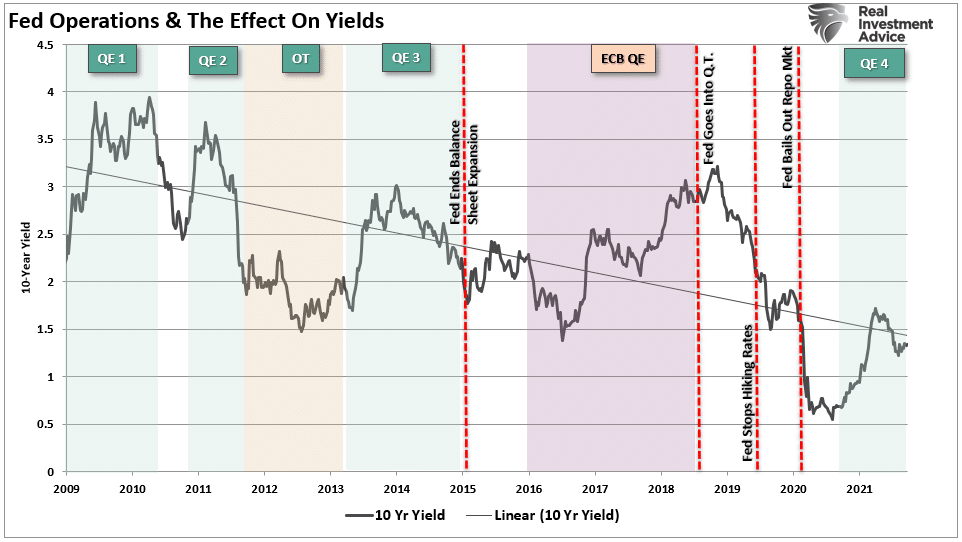

И снова доходность облигаций ставит в тупик “медведей”, оставаясь низкой, в то время как инфляция растет. Как отмечалось, рынок облигаций предполагает, что всплеск экономического роста и инфляции исчезнет вместе с исчезновением денежной ликвидности. Как мы уже говорили ранее:

“Однако за последнее десятилетие изменение политики ФРС неоднократно предоставляло возможности для покупки облигаций. В прошлом ставки росли во время программ количественного смягчения, поскольку деньги переводились из “безопасных облигаций” обратно в акции (с учетом риска).

Когда эти программы закончились, ставки упали, поскольку инвесторы изменили свои предпочтения в отношении риска “.

Еще до того, как ФРС начнет повышать ставки предпочтения инвесторов в отношении риска меняются ,ФРС скорее всего еще больше усугубит проблему, отменив монетарную политику точно в неподходящее время. Хотя ФРС, вероятно, понимает, что им не следует агрессивно повышать ставки, общее мнение таково, что они останутся на своем нынешнем пути. Хотя повышение ставок ускорит потенциальную рецессию и значительную коррекцию рынка, с точки зрения ФРС, это может быть «меньшим из двух зол».Быть пойманным вблизи “нулевой границы” в начале рецессии оставляет мало возможностей для стабилизации экономического спада. К сожалению, мы сомневаемся, что у ФРС хватит духу на “финансовую нестабильность”. Таким образом, мы сомневаемся, что они повысят ставки так сильно, как ожидает рынок в настоящее время.