Рынок forex. Что в среднесроке ждать от доллара.

В последнем обновлении в конце июня говорилось о дальнейшем укреплении доллара , что в последующем и произошло . Достигли «исторического уровня» , который прогнозировался ещё несколько лет назад : доллар стал дороже евро , пусть это и произошло на очень короткий период. Началась коррекция , ниже рассмотрим её наиболее вероятные варианты .

EUR/USD

- Вариант черным. В начале июня завершилась волна ((ii)) . На данный момент вниз ( с отметки 1.077 ) прошёл только зигзаг , поэтому пока этот сценарий не подтвержден.

- Красным. Все остальные варианты предполагают , что этот зигзаг так и останется зигзагом , следовательно, идёт какая-то коррекция , вопрос только какой степени. Данный подсчет предполагает продолжение волны ((ii)) в виде плоской коррекции.

- Синим. Треугольник в волне (iv) .

USD/JPY

Завершили волну (1) , сейчас идёт её коррекция.

В обновлении по нефти отмечалась высокая вероятность достижения пика по инфляции в отчете в середине июля. Это предположение основывалось на серьёзном падении товарных рынков , индекса Bloomberg Commodity Spot , где вершина была поставлена ещё 6-го июня. Действительно , вчерашние данные (10.08) показали начало её снижения , даже немного больше ожидаемого. На этом событии рынки немного оживились : продолжилась коррекция на фондовом рынке , ослаб доллар , показали рост рисковые активы. «Подтвердились» ожидания инвесторов (по их мнению) в скором ослаблении ужесточения ДКП и более быстрому переходу к смягчению ( рецессии никто не отменял) . Все этот только усиливает позитивные настроения и » веру в ФРС» , наблюдается классическое — чем хуже экономике , тем лучше рынкам. Однако краткосрочная эйфория быстро может смениться крайним пессимизмом т.к. прежние проблемы в реальном секторе никуда не делись , как и огромный долг , который все труднее обслуживать. Снижение инфляции сигнализирует о начале перехода в острую стадию дефляции.

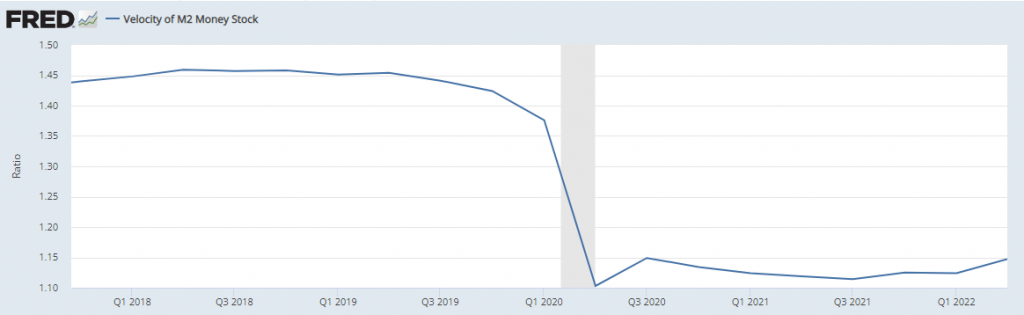

На инфляцию влияет не только количество денег , но и скорость их обращения . На последний фактор очень редко обращают внимание , а он имеет не менее важное значение.

С момента падения во время кризиса в 2020-ом , она движется в «боковике» , с третьего квартала 2021 начался небольшой рост , которой и привел к всплеску инфляции . Именно в 4-ом квартале 2021-го и 1-ом 2022-го все бросились с ней бороться. Возобновление снижения скорости обращения ( оно неизбежно) вместе с прекращением печатания будет «двойным ударом по инфляции» и приведёт в итоге к дефляционному коллапсу и соответственно падению рынков, росту доллара и американских бондов.

Ослабление доллара с середины июля рассматривается как коррекция , есть несколько вариантов о которых говорилось выше , по мере развития они будут отметаться.

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg