Призрак 1987 года

Неопределенность вновь вползает на рынки активов. Волатильность американского рынка акций возвращается. Доходности долгосрочных облигаций растут, а кривая доходности уплощается. В пятницу рынки акций попали под сильные распродажи, а индекс Dow Jones Industrial потерял наибольшее количество пунктов за много лет. Оглядываясь назад, мы обнаруживаем тревожные сходства с периодом, предшествовавшим крупнейшему однодневному краху фондового рынка за всю историю, который состоялся в Черный Понедельник 1987 года.

Сроки краха

Перед крахом, состоявшимся 19 октября 1987 года, фондовые рынки устанавливали один рекорд за другим. Бычий рынок начался в августе 1982 года и продолжался все время в “Ревущие восьмидесятые”. Направленный вверх импульс был движим быстрым экономическим ростом, стремительным ростом корпоративных прибылей, притоком средств от новых институциональных инвесторов, которые увеличивали спрос на акции, а также налоговыми льготами, предоставляемыми для слияний и выкупов. Хотя процентные ставки были несколько высокими (ставка по федеральным фондам составляла 7,5%), они значительно снизились с лета 1981 года (около 19%). По сравнению с 1970-ми годами инфляция была достаточно низкой. То был период сбалансированного состояния экономики. Самоуспокоенность инвесторов набирала силу.

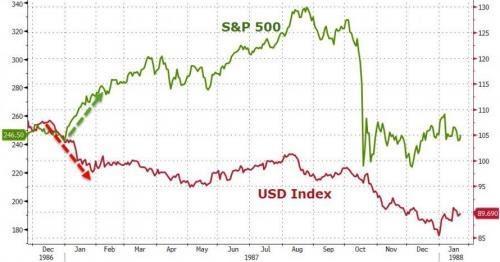

В начале лета 1987 года что-то изменилось. Процентные ставки начали расти. Осенью появились сомнения в силе экономической экспансии. Растущий торговый дефицит США и снижение стоимости доллара вызвали обеспокоенность по поводу возможного роста инфляции и необходимости повышения процентных ставок. Неопределенность начала нарастать.

14 октября рынки акций начали падать. Снижение рынков вызвали слухи об упразднении налоговых льгот, связанных с финансированием слияний, и объявление о том, что в августе дефицит торгового баланса оказался значительно выше ожиданий. Доллар упал еще больше. В четверг падение рынков акций продолжилось. Институциональные инвесторы встревожились и начали переводить средства из акций в облигации.

В пятницу снижение фондового рынка начало набирать обороты. В течение предыдущих двух дней ценовые движения привели к исчезновению большинства опционов “около денег”, в связи с чем инвесторы столкнулись с трудностями в хеджировании своих позиций. Они начали искать спасение, продавая фьючерсные контракты. Высокие объемы продаж фьючерсных контрактов привели к расхождению цен между стоимостью фондового индекса на фьючерсном рынке и на Нью-Йоркской фондовой бирже (NYSE). За ту неделю индекс S&P 500 упал на 9%, и это было одним из крупнейших снижений рынка за последние десятилетия.

В понедельник, 19 октября, на открытии NYSE возникло значительное давление продавцов. Это обстоятельство задержало открытие торгов на один час, в результате чего индекс NYSE потерял свою информативность. Напротив, рынок фьючерсов открылся вовремя, и его захлестнули распродажи. Значительный разрыв между значениями кэш-индекса и фьючерсного индекса увеличился. Когда открылся кэш-рынок, цены стремительно упали. Арбитражеры увидели, что они перепродали акции ниже своих ожиданий и попытались покрыть свои позиции путем покупок на фьючерсном рынке. Это вызвало временный отскок цен и увеличило путаницу среди трейдеров. Модели страхования портфелей побудили инвесторов возобновить продажи. Они продавали как на кэш-, так и на фьючерсном рынке. Каскадные распродажи пересилили краткосрочное ралли, и рынки обрушились. На закрытии индекс S&P 500 потерял (около) 20% своей стоимости.

Ответ

20 октября, до открытия рынков, Федрезерв опубликовал заявление о том, что он “выступит в качестве источника ликвидности для поддержки экономических и финансовых систем”. Около семи процентов акций оказались закрытыми для торговли. По маржинальным платежам был проведен клиринг до открытия рынков. Корпорации начали объявлять программы обратного выкупа акций уже в понедельник, но их критическая масса, которая повлияла на фондовые рынки, была сформирована только во вторник. Небольшое ралли началось в конце торгов во вторник, и оно продолжалось в среду.

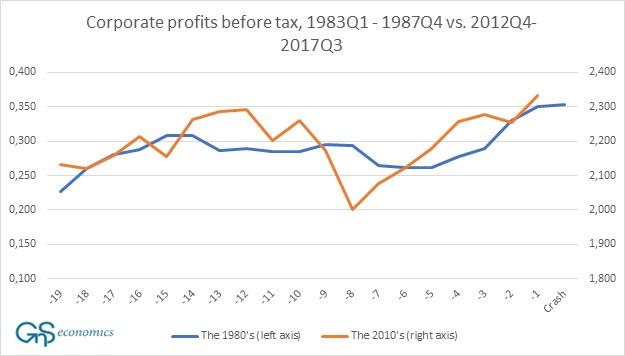

История может рифмоваться

Фондовые рынки выталкивались вверх в течение нескольких лет, а процентные ставки были очень низкими в течение длительного периода времени, но сейчас они направляются вверх. Доллар упал, торговый баланс США отрицательный, экономический рост крепок, но начинают зарождаться сомнения в его устойчивости, инфляционные ожидания растут. Корпоративные прибыли также восстановились после предшествующего спада. Такие же события наблюдались в преддверии краха 1987 года.

Корпоративные прибыли до налогообложения в США, 1 кв. 1983 года – 4 кв. 1987 года и 4 кв. 2012 года – 3 кв. 2017 года.

Кроме того, в течение этого ралли также наблюдалось увеличение объемов торговли, проводимой алгоритмами, но в гораздо большем размере, чем до краха 1987 года. Одна большая разница — уровень валюаций, который был более умеренным в 1980-х годах. И хотя это нельзя использовать для построения прогнозов, но на прошлой неделе рынок акций имел некоторое жутковатое сходство с неделей, которая предшествовала Черному Понедельнику.

Федрезерв и алгоритмы: токсическая комбинация

Что же касается опций Федрезерва, к которым он мог бы прибегнуть в случае наступления подобного краха, то сейчас все по-другому. В 1987 году Федрезерв быстро снизил ставки по федеральным фондам с 7,5% до 7% и сделал инъекцию резервов на рынки. Теперь 50-процентное сокращение ставок по федеральным фондам приведет к тому, что их значение вернется в диапазон 0,5-0,75%, что, вероятно, очень ограничено воздействует на краткосрочные ставки. Федрезерв также вкачал огромные объемы ликвидности в рынки посредством своей программы QE. Хотя повторное начало этой программы, несомненно, обеспечит временную помощь рынкам, нет никакой уверенности в том, что этого будет достаточно, чтобы остановить панику; и это утверждение тем более верно, потому что алгоритмическая торговля играет гораздо большую роль сейчас, чем в 1987 году.

В 1980-е годы основным новшеством в алгоритмической торговле было страхование портфелей, когда компьютерные модели оптимизировали соотношение акций и кэша при различных ценах рынка. Большинство страховщиков портфелей использовали для этих целей фьючерсный рынок, который, вероятно, увеличил понижательное давление на цены акций во время краха. В настоящее время алгоритмическая торговля гораздо более широко распространена. По оценкам, около половины всех трейдов на фондовых рынках США выполняется алгоритмами. Кроме того, по оценкам, ETF, фонды паритета риска и фонды, таргетирующие волатильность, управляют примерно $8 трлн. так называемых пассивных частных активов. Эти фонды выступили двигателями неотступного роста рынков акций, но их поведение при большой рыночной коррекции не протестировано. Когда случится достаточно глубокая коррекция, алгоритмы, вероятно, начнут продавать акции, а также занимать короткую позицию по фондовому рынку и в волатильности, в результате чего ETFы и другие фонды начнут массово терять свою стоимость. Это превратит их пассивные активы в активно распродающиеся. Когда эта точка будет достигнута, распродажи на рынках, скорее всего, обернутся быстрым крушением, останавливаемым время от времени только прерыванием торгов.

Но текущий момент выглядит еще более тревожным, поскольку глобальная экономическая ситуация напоминает больше период времени, предваряющий Великую депрессию, чем период до краха 1987 года. Другими словами, если произойдет крах фондового рынка, то глобальная экономика может проследовать к глобальной депрессии. Таким образом, после десяти лет манипуляций на рынках со стороны центральных банков, мы наконец приближаемся к точке, после которой Бездна начнет смотреть на нас.

Источник: https://www.zerohedge.com/news/2018-02-04/ghost-1987