S&P500. Перспективы фондового рынка США

В прошлом обзоре S&P500 и всего американского рынка в середине ноября прошлого года , говорилось о формировании вершины и отмечалось множество фундаментальных факторов , которое указывают на скорое падение рынков.

Рост закончился сразу после нового года . Началось движение вниз , основной сценарий показан на графике ниже. Предполагается , что сейчас идёт снижение в волне 3 ( отмечена первая цель). Альтернатива — волна 2 ещё не закончилась. Пока стоит следить за движениями в канале , его пробитие , вверх или вниз , подтвердит один из вариантов.

Подробно за развитием ситуации велось наблюдение в закрытом разделе.

09.01. зафиксирован первый небольшой импульс и дан сигнал на продажу.

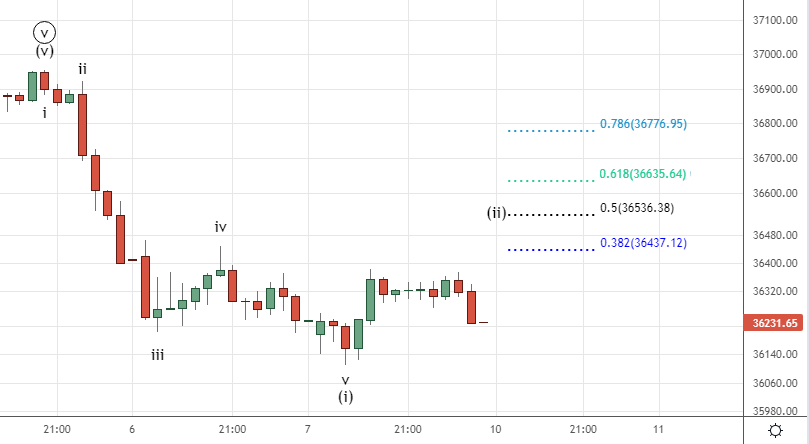

Движение вниз можно рассматривать как сформированный импульс. В ближайшее время ожидается коррекция , на указанных уровнях можно будет искать точки для продаж.

DJ

S&P

Тоже самое 15.02 , после завершения коррекции 2.

Вниз прошел импульс , сейчас идёт коррекция к указанным уровням , стоп — вершина волны 2.

S&P

DJ

Как видим , движение вниз с небольшими откатами продолжается и на данный момент.

Фундаментальные причины также остаются прежними . Уже с этого месяца ФРС завершает QE , через неделю ожидается первое повышение ставки с последующим сокращением баланса. Естественно это окажет сильное давление на рынки.

Ниже несколько интересных графиков.

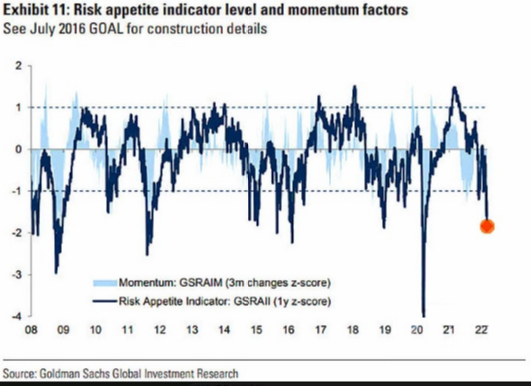

Снижение аппетита к риску.

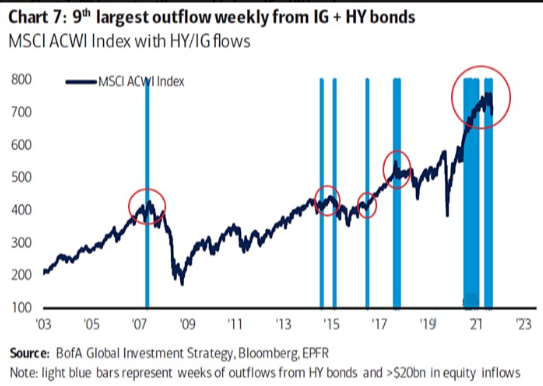

Идёт сильный отток из «мусорных» и даже «инвестиционных» корпбондов.

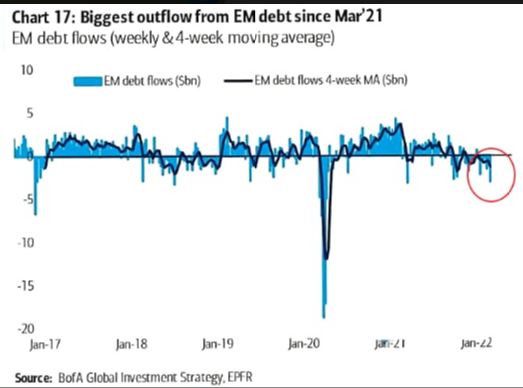

Тоже самое и на развивающихся рынках.

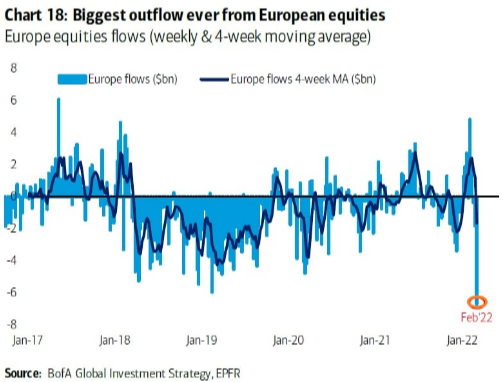

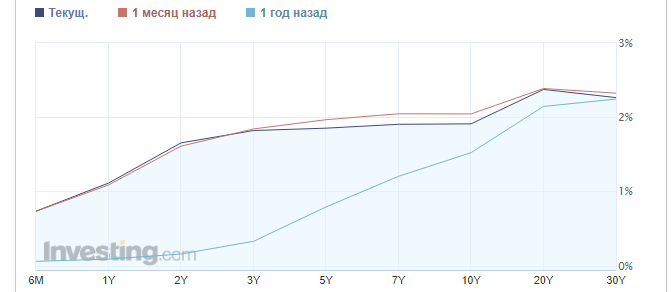

И что более серьёзно — мощный отток из Европы. Перед серьёзным обвалом капитал уходит из наиболее рискованных активов (секторов) постепенно перетекая в менее и менее рискованные. Сейчас он концентрируется в США , и в скором времени стоит ожидать сильное падение доходностей американского долга ( в первую очередь 20-ти и 30-ти летних облигаций). В прошлых обновления говорилось , что эти активы крайне недооценены и в текущих условиях могут не только помочь сохранить капитал , но и даже заработать (если есть такая возможность с учетом санкций).

Если сравнить европейский и американский рынки акций , то первый упал гораздо сильнее.

Внутридневной разворот Nasdaq на +5% часто происходит во время жесткого медвежьего рынка

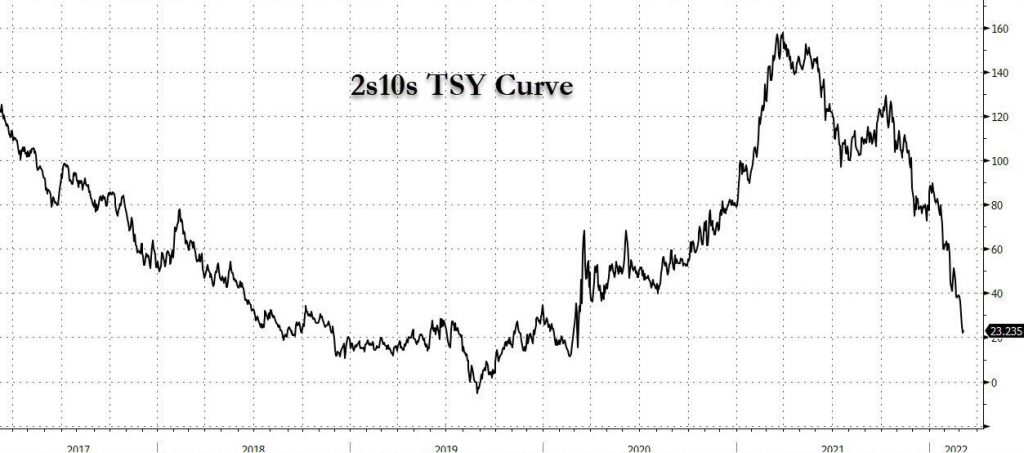

Сигналы скорого начала кризиса подаёт американский рынок долга , где идёт уплощение кривой доходсти.

Спред 2-10 , очень близко подошли к инверсии.

Приведенные выше графики ( в предыдущих публикациях также) указывают на пессимистичный сценарий дальнейшего развития рынков и мировой экономики. Возможно даже в скором времени S&P500 повторит судьбу РТС.