Ситуация на рынке долга развивающихся стран

В данной статье рассмотрим наиболее важный для нас сегмент мирового долга : развивающиеся рынки.Мы уже касались этой темы , анализируя перспективы рубля в новом году. Теперь пришло время взглянуть подробнее. Рассмотрим iShares MSCI Emerging Markets (ETF). Он отражает движение капитала в данном секторе.

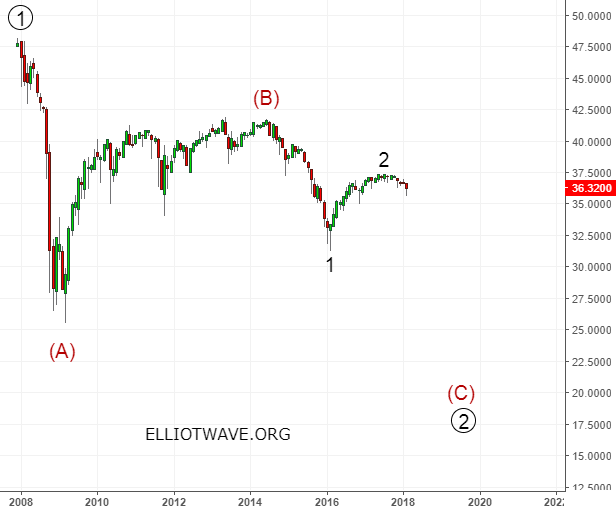

Долгосрочная разметка по-нашему мнению выглядит таким образом. Дальнейшее снижение , которое будет продолжаться минимум год ( очень вероятно , что и больше) и перебьёт уровень 2008-2009 годов. Откладывание достижение низов не должно особо радовать , ведь «основные события» будут происходить по мере движения к цели , а » на дне» , абсолютному большинству уже будет без разницы сколько рубль 300 или 400 (сюда можно поставить любую страну из списка развивающихся). Многие также могут сказать на это: ну возможно это и будет лет через 20 , или минимум 10 , ведь кризис пройден , дальше только рост, новый кредитный цикл и т.д. Однако график посылает другой сигнал.

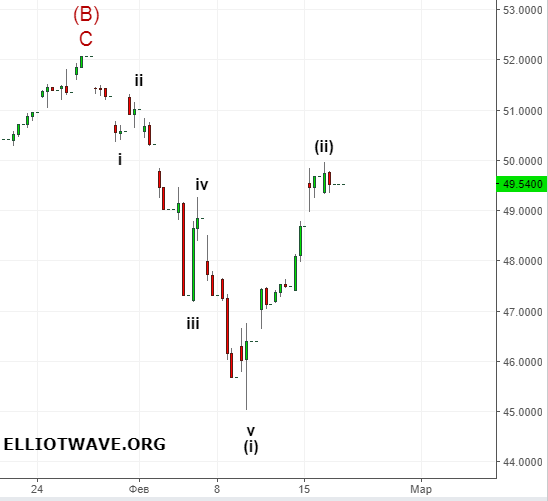

Тот же индекс , только в значительно более мелком масштабе . Считаем , что был сделан первый серьёзный импульс и сейчас завершается коррекция. Однозначные выводы в ближайшей перспективе пока делать рано , нужно дождаться подтверждения , долгосрочные , как говорилось выше , сомнений не вызывают.

Перейдем к «мусорным облигациям» (отметим , что не все развивающиеся страны имеют суверенный рейтинг ниже инвестиционного). Долгосрочные цели: первая — 18 , вторая 10.

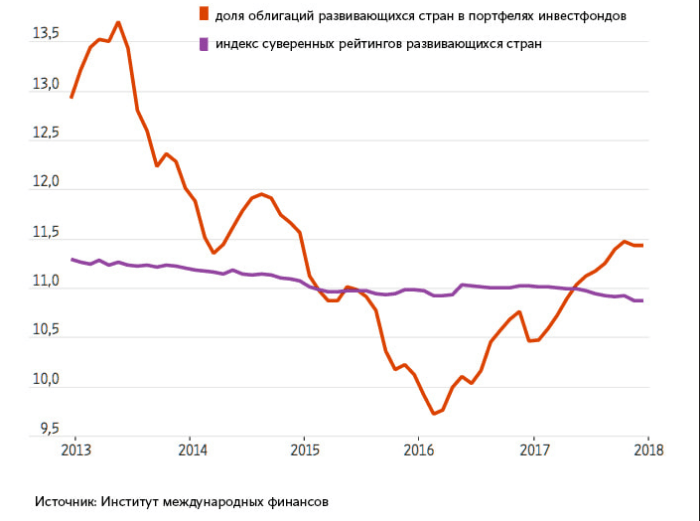

Отметим , что тут разворот состоялся уже в 2014-ом. Такие изменения в динамике потока капитала на мировом уровне ничего хорошего не предвещают.

Если объяснять это фундаментальными причинами , то в первую очередь нужно выделить сокращение спреда между доходностями облигаций развивающихся стран и США. Хорошо это видно , при рассмотрении 10 — ти леток России и США. Во-вторых , нестабильная ситуация на фондовом рынке значительно снижает аппетит к риску . Именно он является главным драйвером скупки фондами и инвесторами «всего и вся». Как видно на графике , с 2013-го года риск остаётся тем же , а приток капитала меняется , что в некоторой степени и объясняет приведённый фактор.

В-третьих , переоценка валютных рисков. На данный момент , американская валюта сильно перепродана , мы видим это по индексу доллара , который недавно показал новый минимум. Слабый доллар и высокая ставка ФРС (относительно ЕЦБ и Банка Японии) , доходности трежерис , дают основания на кэрри-трейд по доллару. Разворот рынка Forex еще более усилит эту тенденцию , поскольку валютой баланса будет доллар, что даёт дополнительную прибыль в курсовой разнице.

Вполне вероятно, что подобными причинами аналитики будут объяснять предстоящие события. Однако , они являются исключительно нашим частным мнением , которое вполне может быть ошибочно. Для нас важны в первую очередь волновая структура движения и настроения толпы.

В конце статьи вспомним о локальном уровне. Индекс российских ОФЗ продолжает рост . Связываем это с притоком вывезенного капитала , который из-за санкций вынужден возвращаться. Данная поддержка для рубля хоть и существенна , но имеет временный характер т.к. в свете вышесказанного перспектив у него нет.