Рынок мирового долга. Начало дефляционного коллапса?

В прошлых обновлениях по S&P 500 и РТС , мы затрагивали уже ставшую популярной ставку LIBOR и спред LIBOR-OIS (разница между ставками по долларовым кредитам на три месяца и индексными свопами overnight) . Чтобы понимать о чем идет речь начнем с определения. LIBOR — средневзвешенная процентная ставка по межбанковским кредитам, предоставляемым банками, выступающими на лондонском межбанковском рынке с предложением средств в разных валютах и на разные сроки — от одного дня до 12 месяцев. Кредитный стратег Citigroup Мэтт Кинг пояснил, почему резкий рост ставки Libor и спреда Libor-OIS посылает все более зловещие сигналы рынкам (ссылка):

Ставка LIBOR по-прежнему является ориентиром для большинства ссуд с левериджем, процентных свопов и некоторых ипотечных кредитов. В дополнение к этому прямому воздействию более высокие ставки денежного рынка и слабость в рисковых активах — это два условия, которые, скорее всего, будут способствовать оттоку средств из взаимных фондов. Если те, в свою очередь, внесут вклад в дальнейшие распродажи на рынках, негативное влияние на экономику через эффект богатства может быть больше, чем прямое влияние процентных ставок.

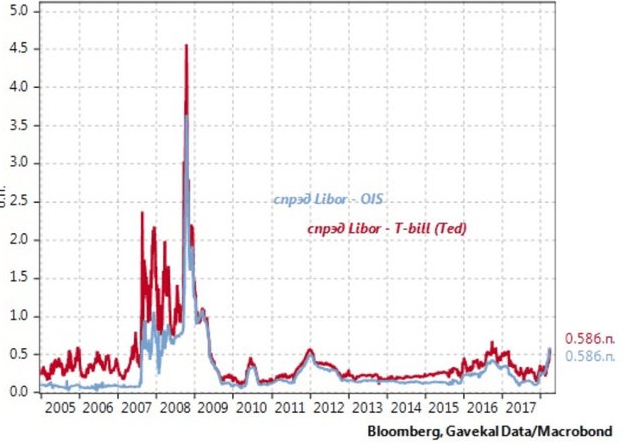

Рисковая сущность ставки LIBOR драматически проявилась в 2007-08 гг., когда ее спреды с IOS и T-bill расширились до беспрецедентных уровней. Данные спреды расширились в 2011-12 гг. на фоне европейского кризиса, но уже существенно в меньшей мере. (Ted spread — спред между LIBOR и доходностью 3-месячного T-bill).

На данный момент ситуация остаётся под «контролем». Тем не менее , мы уже слышим первые голоса доносящие о серьёзных проблемах. Вспомним , как еще пол-года или год назад, перспективы дефляции и серьёзного кризиса , о которых писалось на сайте и говорилось очень малым количеством аналитиков, многим казались смешными и бестолковыми : » ну да , может через 20 лет будет» , а на пике оптимизма и роста индексов не забывали спросить : «ну где ?». Однако закон экономики гласит: расширение кредита приводит к дефляции , чем больше раскачать маятник в одну сторону , тем дальше он улетит в другую.

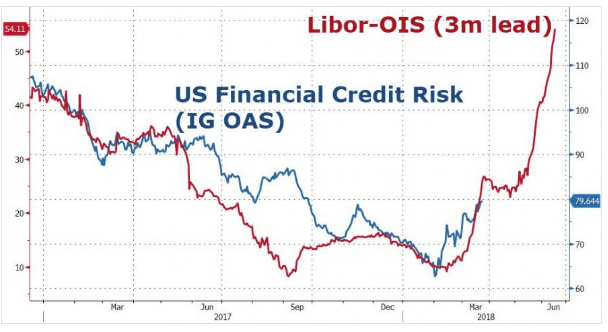

Libor-OIS выступает важным индикатором указывающим на перспективы глобального дефицита фондирования. Более того , напряженность с ликвидностью находит свое отражение в динамике финансового кредитного риска

CDS по банковским облигациям достиг вершин шестимесячной давности.

В одной из публикаций мы упоминали , что перед разворотом мировых индексов начнётся «схлопывания» высокорискованных активов. Если посмотреть на график JNK BOND (мусорные облигации) , то тут еще в начале 2017 — го началось замедление , а в конце июля был показан максимум и началось постепенное снижение. Если мы внимательно посмотрим на график LIBOR-OIS , то увидим , что его разворот начался примерно в августе — сентябре. В январе началось падение развивающихся рынков . Именно над ними сейчас нависла главная угроза , а вместе с ними и над российским рынком долга. В конце января , ещё до снижения мировых индексов , мы так видели ситуацию.

Произойдёт это в любом случае : будут новые санкции , не будут , вообще отменят – с падением мировых индексов , при малейшем “шухере” , горячий капитал начнёт ломиться толпой в одну дверь на выход. (ссылка).

На данный момент добавить нечего. Начавшееся снижение фондового рынка повысило риски в банковской системе , что также отчетливо видно на графиках. Это уже начинает напоминать снежный ком , который будет нарастать всё больше.

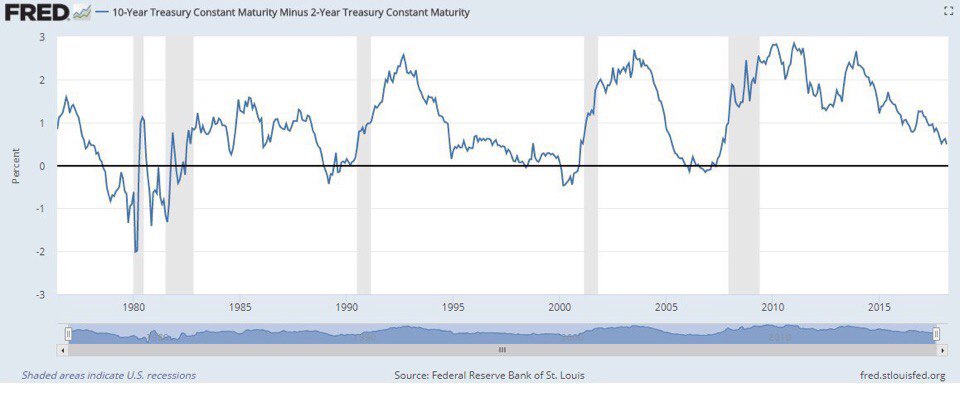

Не двусмысленный сигнал мировой экономике посылает спред между 10 -ти и 2-ми трежерис, по-научному : сглаживание кривой доходности. Наверное любой эксперт или экономист скажет , кривая доходности имеет тенденцию сглаживаться непосредственно перед рецессией. И тут мы с ними согласимся.

Как видим , он указал на все масштабные кризисы последних сорока лет.

Не будем делать выводы , что всё должно произойти теперь и сейчас , однако приведённые графики довольно чётко указывают на общую тенденцию .